Livret P : avis, analyse, rendement et frais

Niveau de risque

Niveau de rendement

Avis global Immocompare

Livret P

Livret P a été fondée en 2022 avec l’objectif d’aider les français à combattre l’inflation qui fait fondre leur épargne chaque année. Leur objectif est de vous proposer un produit financier qui s’appuie sur de l’immobilier pour atteindre un rendement supérieur à l’inflation. L’idée est très intéressante mais quelques points cruciaux nous refroidissent sur cet investissement.

Découvrez notre avis complet sur Livret P dans la suite de cet article !

Le classement de Livret P par Immocompare

| ACTEURS | Sourcing (coef 3) | Modélisation financière (coef 2) | Gestion locative (coef 2) | Frais | Sécurité du contrat (coef 2) | L'équipe | Le TRI | Investissez ! | Offres exclusives |

|---|---|---|---|---|---|---|---|---|---|

| Tantiem | 4 | 3 | 4 | 4 | 4 | 5 | 3,5 | Je m'inscris | 2% de rendement supplémentaire |

| Blocshare | 4 | 4 | 4 | 4 | 2 | 4 | 3,5 | Je m'inscris | 3% de cashback |

| Riad Invest | 4 | 2,5 | 4 | 2,5 | 4,5 | 3,5 | 5 | Je m'inscris | 1% de cashback |

| Wally | 3,5 | 4 | 4 | 3 | 3 | 3,75 | 3,5 | ||

| Bloks | 3,5 | 3,5 | 4,5 | 2,5 | 4 | 3 | 3,5 | Je m'inscris | 4% de rendement supplémentaire |

| Meute Invest | 3,5 | 4 | 3 | 4 | 4 | 2,5 | 4 | Je m'inscris | 1% de cashback |

| Livret P | 4 | 4 | 4 | 3,5 | 4,5 | 5 | 4,5 | ||

| Bricks | 3 | 3 | 3 | 4 | 2 | 2 | 3,5 |

Vous pouvez découvrir notre méthodologie de notation en détail avec notre article sur l‘immobilier fractionné.

Le concept et histoire de Livret P

Les deux fondateurs sont partis en 2021 de deux constats simples.

Le premier est que l’immobilier est l’investissement préféré des français, et, pourtant de nombreux n’y investissent pas.

Le deuxième est que 2 000 milliards d’épargne investis dans des livrets A perdent de l’argent chaque année à cause de l’inflation.

Le problème identifié est que l’immobilier est rassurant mais complexe à mettre en place, il faut trouver le bien, trouver un financement, gérer un locataire etc … ce qui freine bon nombre de nos concitoyens.

C’est ainsi qu’ils imaginent un livret qui propose un rendement de 4% annuel en s’appuyant sur l’investissement immobilier.

Mais alors concrètement comment ça marche ? Imaginons que vous investissez 10k€ dans livret P, les équipes vont utiliser cet investissement pour acheter un bien et le louer. Ils vont ensuite vous reverser 4% de ce que vous avez investi et garder le surplus s’il en reste.

Tout ce processus est contractualisé avec des obligations. Ainsi, vous ne détenez pas le bien, mais une créance auprès de la société Livret P qui elle détient le bien.

Qu'est-ce qu'une obligation ?

Une obligation est un instrument de dette financière, émis par une entité, qu’elle soit de nature publique (par exemple, un gouvernement ou une autorité locale) ou privée (comme une entreprise). Lorsqu’un investisseur acquiert une obligation, il prête en fait de l’argent à l’entité émettrice qui, en échange, s’engage à lui payer des intérêts à un taux et une fréquence prédéfinis (connus sous le nom de coupon), et à lui rembourser le montant initial à une date fixée à l’avance (la maturité). En bref, une obligation est un titre de créance. Les émetteurs d’obligations les utilisent comme moyen de financement pour leurs opérations ou leurs projets d’investissement, tandis que les investisseurs espèrent obtenir un rendement sur leur investissement. L’achat d’obligations est généralement perçu comme moins risqué que l’achat d’actions, bien que le degré de risque fluctue en fonction de la capacité de l’émetteur à rembourser la dette et des termes spécifiques de l’obligation.

Quelles sont les spécificités des obligations émises par Livret P ? Quelques définitions et explications à garder en tête

Même si le concept est légèrement différent, Livret P reste dans les grandes lignes une solution d’immobilier fractionné à l’instar de Bloks, Meute Invest ou encore Wally. Livret P est d’ailleurs l’un des premiers acteurs à avoir développé cette structure avec les obligations. Ceci étant dit, le contrat d’émission proposé par Livret P fait partie des moins sécurisant pour les investisseurs. On vous explique pourquoi dans la suite de cette partie.

Séniorité

La séniorité d’une dette est le niveau de priorité de remboursement. En somme, dans cette partie nous vérifions que quoiqu’il arrive vous serez toujours les premiers à être remboursés. Le problème selon nous est que les investisseurs n’ont aucune sureté avec ce contrat.

Ainsi, le contrat d’émission est moins sécurisant que ses concurrents qui pour la plupart mette en place un hypothèque legal du prêteur de deniers qui sécurise l’investisseur sur le bien sous-jacent (le bien peut être saisi et vendu pour les rembourser).

Maturité

Livret P a décidé d’émettre des obligations remboursables in fine (remboursement total à la fin du contrat) au bout de 20 ans avec la possibilité d’allonger le remboursement de 5 ans si nécessaire. D’autres sociétés d’immobilier fractionné ont choisi un remboursement au bout de 10 ans. Pour Livret P, c’est intéressant d’émettre des obligations plus longues car cela leur permet d’exploiter les biens plus longtemps.

Plusieurs autres points sont importants ici :

- Livret P peut décider de vous rembourser à tout moment avec un simple préavis d’1 mois en remboursant le nominal

- Vous pouvez sortir avec une poche de liquidité à tout moment. Quand vous investissez avec Livret P, 10% est placé dans une poche de liquidité qui permet de rembourser ceux qui veulent sortir sans avoir à vendre des biens. Si la poche de liquidité est vide, la société a 1 an pour vous rembourser. Dans ce cas, ils peuvent vous rembourser avec ceux qui veulent rentrer ou dans le pire des cas vendre l’un de leur bien (ce qui poserait des problèmes conséquents).

La poche de liquidité est plutôt intéressante selon nous et sera efficace tant que Livret P arrivera à attirer des investisseurs. Bien sûr en cas de retrait massif des investisseurs le problème sera conséquent car s’il faut vendre des biens, les rendements vont baisser et les investisseurs vont continuer à se retirer ce qui peut créer un cercle vicieux pour l’entreprise.

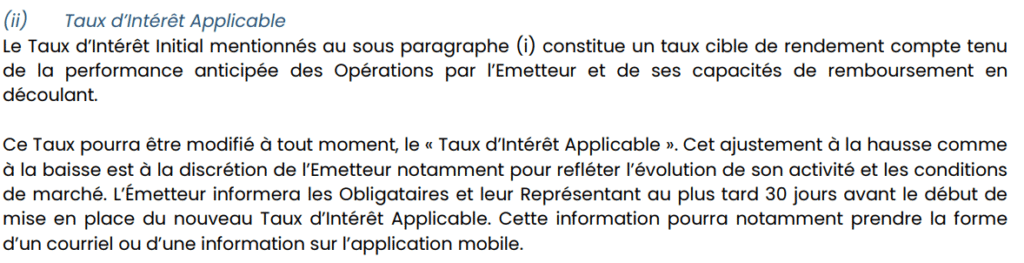

Rendements

Le contrat précise bien que l’objectif de rendement des obligations est de 4%. Le mot objectif a son importance. En effet, le rendement peut être inférieur et c’est tout simplement Livret P qui décide du niveau du rendement de l’obligation de façon arbitraire. En somme, la société ne prend pas de risque (0 € investi dans les biens à notre connaissance) mais elle décide de combien elle se rémunère sur les loyers et combien est reversé aux investisseurs. En cas de moins-value, vous perdez de l’argent par contre en cas de plus-value ils gardent tout.

Notre avis sur le contrat d'obligation émis Livret P

Le contrat d’obligation est, pour nous le moins sécurisant du marché, tant sur le montant du capital investi que sur les rendements.

Notre avis sur cet aspect de Livret P est donc négatif.

L'équipe derrière Livret P

Livret P a deux co-fondateurs qui ont tous les deux des expériences solides en tant qu’entrepreneur.

- Nadim Takchi : après un parcours plutôt financier, il se lance en 2015 dans l’entrepreneuriat avec Credit.fr dans lequel il reste 2 ans avant de quitter l’entreprise au moment de sa revente. Il se lance ensuite dans la blockchain pendant 2-3 ans et lève 2m$ auprès de Paypal. Il quitte cependant ce nouveau projet suite à l’appel de la Banque Centrale Libanaise qui lui demande d’aider les industriels Libanais. Après avoirs levé 175m$ il décide de lancer sa propre entreprise. Depuis 2021, il est le CEO de Livret P. Il a aussi investi dans 12 biens en trois ans juste avant de fonder la structure ce qui lui a permis de se développer un réseau dans le secteur.

- Yazid Aksas : il est aujourd’hui « chairman » de Livret P et vient de fonder une nouvelle structure. Il a entrepris à de nombreuses reprises depuis 10 ans et a étudié à Dauphine et à Stanford. Il investit dans l’immobilier depuis 10ans ce qui lui a aussi permis de se créer un réseau conséquent.

On a pas trouvé de chasseurs immobiliers dans l’entreprise ou d’experts dans le secteur. Les biens sont donc sourcés en grande partie grâce au réseau des 2 fondateurs. Au vu de leurs récentes acquisition, on peut constater qu’ils n’ont pas de mal à trouver des opportunités. Notre avis sur les deux investisseurs déjà investisseurs dans l’immobilier est donc plutôt bon.

Avis sur la fiscalité du Livret P

Les intérêts perçus sont taxés avec la flat taxe soit à 30%. Ainsi de 4% de rendement brut vous passer à 2,8% de rendement net (moins que le Livret A à 3%). En revanche, Livret P vous offre la possibilité de booster votre rendement (jusqu’à +2%) en répondant à des questions hebdomadaires sur l’application. Ces rendements ne sont en revanche pas taxés.

La fiscalité est avantageuse et nous avons donc un avis positif sur le sujet. Cependant le rendement net de fiscalité est faible au vu des risques encourus.

Envie de gagner du temps sur le choix de votre plateforme d’immobilier fractionné ?

Avis Livret P: les avantages de cet investissement

- Diversification de son portefeuille : Livret P vous permet avec un seul investissement d’investir dans plusieurs biens et dans différentes géographies ce qui est plutôt intéressant et ressemble de ce côté aux SCPI. En revanche, vous ne choisissez pas dans quoi vous investissez et devez faire confiance à la société de gestion pour bien choisir et bien gérer les biens.

- Investissement 100% passif : une fois votre compte créé et les fonds déposés, vous n’avez plus qu’à attendre. Cependant, si vous souhaitez obtenir des boosts de rendement, vous devez répondre à des questions toutes les semaines ce qui rend l’investissement moins passif. On est d’accord, cela reste raisonnable comme implication personnelle.

- Simplicité : l’application est très bien faite et simple d’utilisation.

- Les biens : sur le peu d’informations que l’on a trouvé, les investissements sont dans de grandes métropoles aves une forte tension locative ce qui limite le risque de l’investissement. Par ailleurs, Livret P a lié un partenariat avec Colonies, le leader du coliving en France pour gérer certains de ses investissements ce qui est rassurant.

- Intérêts composés : tous les intérêts que vous recevez vont travailler pour vous si vous les laisser sur le compte ce qui permet simplement d’utiliser l’effet des intérêts composés et améliorer votre rendement. Par rapport aux concurrents ou vous devez vous occuper de réinvestir vous-mêmes vos intérêts, c’est un point positif.

- Liquidité : Livret P a mis en place un système de liquidité unique dans le secteur et plutôt malin qui lui permet d’assurer dans une certain mesure une bonne liquidité auprès de ses investisseurs. Ainsi 10% de l’argent que vous investissez n’est pas investi dans les biens immobiliers mais sur un autre produit financier très liquide et sans risque. Ainsi, quand un investisseur veut sortir il suffit à Livret P de piocher dans cette réserve de liquidité pour vous rembourser.

Avis Livret P: les désavantages de cet investissement

- Rendement décorrélé du risque : Un investissement est bon quand il offre un ratio risque/rendement intéressant par rapport à d’autres investissements comparables en termes d’implication personnelle. Ici, peu importe les risques pris par la société votre rendement est capé à 4% et surtout il peut baisser si ça se passe mal. Dans le meilleur des cas, vous touchez 4% de rendement brut et, dans le pire des cas, vous touchez 0% et perdez une partie de votre capital. Les autres solutions d’immobilier fractionné vous proposent des rendements indexés directement aux loyers de l’investissement, votre rendement est donc corrélé au risque. Plus vous prenez de risque, plus vous avez de rendement. Alors, qu’avec Livret P plus la société prend des risques plus vous risquez de perdre de l’argent c’est tout.

- Des doutes sur la pérennité du modèle : on a fait un petit calcul rapide car on est quand même interpellé par les chiffres présentés sur les biens. En moyenne, le rendement moyen affiché est de 6% net sur les biens achetés (rendement sur lequel nous n’avons pas de détails sur la façon dont il est calculé). Ce qui veut dire que Livret P touche 2%/an (pour 10m€ investis ça veut dire que Livret P touche 200K€/an de chiffre d’affaires). Certes, Livret P peut toucher une somme importante à la revente mais il faut attendre de revendre le bien. Nous restons donc un peu perplexe.

- Très peu d’information financières sur les biens achetés : nous n’avons que des informations globales qui ne permettent pas d’avoir une analyse approfondie notamment sur la modélisation financière et les calculs de rentabilité.

- Pas d’intéressement sur la plus-value : à la différence des autres solutions d’immobilier fractionné, le Livret P ne vous donne aucun intéressement sur la plus-value à la revente. C’est cependant ce qui permet de réaliser une performance intéressante sur le long-terme.

- Rendements pas indexés à l’inflation : ce qui est intéressant que vous investissez dans l’immobilier c’est que les loyers sont indexés ce qui permet d’annuler son impact sur votre épargne. Avec cet investissement, ce n’est pas vous qui en profitez mais la société Livret P. Les sociétés comme Bloks ou Wally vous permettent de profiter de cette indexation des loyers.

- Un rendement pas intéressant : post-fiscalité vous êtes à 2,8% de rendement net (sans prendre en compte les boost). Et ce rendement est le maximum que vous pouvez espérer, par contre il peut être inférieur et vous pouvez perdre une partie de votre capital. Le Livret A c’est 3% avec capital et rendement assuré. Le reste de l’immobilier fractionné on est plus autour des 4% de TRI avec le même niveau de risque.

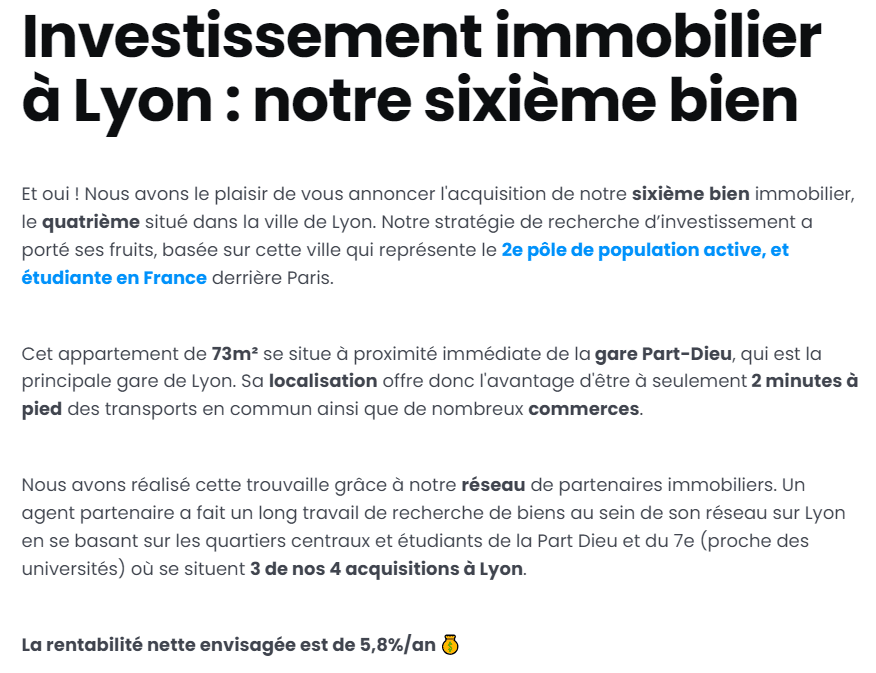

Avis et analyse des projets immobiliers de Livret P

On a décidé de vous présenter l’avant dernier investissement réalisé par Livret P, un appartement de 76m2 à Lyon.

Le point négatif : Pas grand chose à analyser ici car la quantité d’information est très limitée. Cependant, on peut voir que Livret P réalise des travaux sur ce bien. C’est une parfaite illustration de la décorrélation du risque et du rendement. Faire des travaux, c’est risqué, ils peuvent prendre du retard et faire perdre du rendement, ils peuvent coûter plus cher que prévu et impacter fortement votre rentabilité.

En revanche, s’ils se passent bien, vous pouvez potentiellement louer votre bien plus cher mais aussi réaliser une belle plus-value à la revente. Ici vous risquez donc de voir votre rendement baisser à cause des travaux par contre s’ils se passent bien vous aurez toujours un rendement de 4% et pas d’intéressement sur la plus-value.

Le point positif : cependant, Livret P, pourrait vraiment profiter de cette décorrélation du rendement pour investir dans des biens beaucoup plus risqués dans de toutes petites agglomérations et aller chercher des rendement à 10%. Ce n’est pas le cas et la société décide d’investir dans les grandes métropoles de France ce qui montre tout de même un certain sérieux.

Avis Livret P: les risques de cet investissement

- Liquidité : Livret P s’est directement attaqué à ce risque en mettant en place une poche de liquidité. Si elle n’est pas suffisante la société à 1 an pour vous rembourser. Autrement, la société doit vendre le bien pour rembourser l’investisseur. Heureusement les investissements sont dans les plus grandes villes de France avec une liquidité importante. Le risque de liquidité est donc plutôt faible ici pour de l’immobilier fractionné.

- Risque lié à la gestion de la propriété : Il existe des difficultés de gestion potentielles liées à la propriété immobilière, comme les loyers non payés, une vacance locative prolongée ou des dépenses non prévues considérables, qui pourraient diminuer votre retour sur investissement. La qualité de la gestion locative a un rôle essentiel pour minimiser ces dangers.

- Risque de perte de capital : Un risque supplémentaire est la perte de capital, puisqu’il est toujours possible que la valeur de l’immobilier baisse. Toutefois, il est important de souligner que sur les 30 dernières années, l’immobilier à Lyon n’a quasiment jamais enregistré de baisse notable, témoignant de la robustesse de cette ville. Cependant, il est conseillé de diversifier vos investissements dans différentes villes, ce qui est facile à accomplir grâce à l’immobilier fractionné.

- Risque « startup » : Enfin, il faut garder à l’esprit que Livret P est une start-up encore très jeune, et la pérennité des jeunes entreprises est souvent incertaine, avec un risque potentiel de faillite. On peut aussi s’interroger sur la capacité de la modeste commission de Livret P sur les loyers (2%) à couvrir tous les frais de l’entreprise (salaires, frais généraux, frais comptables).

Notre avis final sur Livret P

Avantages

- Simplicité d’utilisation

- Belle interface

- Investissement complètement passif

- Equipe aguerrie

- Liquidité intéressante

Inconvénients

- Risque décorrélé du rendement

- Pas d’intéressement sur les plus-values

- Rendement post-fiscalité faible (2,8%/an)

- Aucun contrôle sur les biens choisi

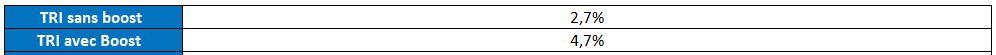

Calcul du TRI par Immocompare => ce que vous pouvez réellement espérer toucher

L’avantage de Livret P c’est qu’on n’a pas à passer des heures à calculer le TRI ! Voici donc ce à quoi vous pouvez vous attendre net de fiscalité. Avec les boosts le rendement est plutôt intéressant même si on ne voit pas comment le modèle peut fonctionner en offrant 6% de rendement quand leurs investissement rapporte en moyenne 6% nets.

Envie de gagner du temps sur le choix de votre plateforme d’immobilier fractionné ?

Pour conclure sur Livret P

Un rendement, hors boost inférieur au Livret A, un contrat d’obligation pas sécurisant et une décorrélation du rendement et du risque. Pour nous c’est un investissement que nous ne réaliserons pas car nous pensons qu’il existe mieux sur le marché avec moins de risques et des rendements plus élevés. Les concurrents de Livret P sont donc pour nous plus intéressants. Nous vous invitons à découvrir notre comparatif sur ces plateformes d’immobilier fractionné.

Aussi, si vous avez la moindre question sur l’immobilier en général je vous invite à rejoindre notre communauté discord pour échanger sur les différents projets d’investissement et se construire une opinion ensemble !

Notre rédacteur

Après un Master en Finance, Thibault travaille plus de 2 ans en financement bancaire puis en fusion acquisition avant de travailler dans l’investissement non-côté (Private Equity). Passionné d’investissement et d’immobilier depuis plusieurs années, il décide de partager ses analyses avec Immocompare. Il obtient aussi en 2023 la certification AMF, preuve de ses connaissances approfondies en gestion financière.

FAQ sur Livret P

Qu'est-ce que le concept Livret P ?

Livret P est une plateforme d’investissement immobilier fondée en 2021. Le concept de Livret P permet aux investisseurs d’investir dans l’immobilier par le biais de leur plateforme, avec un rendement proposé de 4% par an. L’équipe de Livret P utilise l’investissement des utilisateurs pour acheter un bien immobilier et le louer, puis reverse 4% de l’investissement aux utilisateurs et conserve tout surplus.

Quelles sont les obligations contractuelles avec Livret P ?

Avec Livret P, les investisseurs ne détiennent pas le bien immobilier lui-même, mais une créance auprès de la société Livret P. Le processus d’investissement et les obligations sont contractualisés. À ce jour, Livret P a investi dans plus de cinq projets.

Comment fonctionne le remboursement des obligations avec Livret P ?

Livret P a choisi d’émettre des obligations remboursables in fine, c’est-à-dire un remboursement total à la fin du contrat, qui est fixé à 20 ans avec la possibilité de prolonger le remboursement de 5 ans si nécessaire. Livret P peut décider de rembourser les investisseurs à tout moment avec un préavis d’un mois en remboursant le nominal.

Quel est le rendement des obligations de Livret P ?

Le rendement visé des obligations de Livret P est de 4%. Cependant, il est important de noter que le rendement peut être inférieur, car c’est Livret P qui décide du niveau du rendement de l’obligation de façon arbitraire.

Quelle est l'équipe derrière Livret P ?

Livret P a été cofondé par Nadim Takchi et Yazid Aksas, qui ont tous deux une solide expérience en entrepreneuriat. Cependant, il n’y a pas d’information sur la présence de chasseurs immobiliers ou d’experts en immobilier au sein de l’équipe.

Quels sont les avantages et les désavantages de l'investissement avec Livret P ?

Les avantages comprennent la diversification du portefeuille, l’investissement passif et la simplicité de l’application. Cependant, certains inconvénients notables comprennent un rendement décorrélé du risque, une absence d’information détaillée sur les biens achetés, une absence de partage de plus-value et un rendement qui n’est pas indexé à l’inflation.

Je trouve que livretP est plutôt bon.

Votre avis parle beaucoup du rendement de 4% et donc du couple rendement risque, mais en réalité le rendement est supérieur depuis le lancement, tout simplement en répondant a une question assez facile chaque semaine.

Donc, 5 ou 6% brut ce n’est plus le même calcul. D’autant que comme vous le rappelez, les boost ne sont pas imposés car ce sont officiellement des primes. Vous avez donc 4% brut + 2% net. Largement mieux qu’un livret.

Certes ce n’est peut être pas pérenne, mais en tout cas c’est ma rémunération depuis 2 ans. On parle donc du placement actuel.

Pour comparer avec meute ou bricks en royalties, les promesses de loyers n’ont pas été conformes et l’on s’approche des 4,5% brut en général, voir l’argement moins chez certains biens de bricks. Et ceci sans pouvoir sortir de ces placements. ( Éventuellement chez bricks, en moins value, si on trouve un acheteur sur la marketplace).

Quand a l’obligation sans hypothèque de premièr rang, il est normal d’être après les banques si le bien est acheté avec un crédit. Chez livretP, il me semble que les biens ont été achetés sur les fonds propres, avant de faire appel au public. Ce n’est donc pas nous qui finançons le bien immobilier, la société prend le risque seule. Ce n’est pas une SARL avec 1000€ de capital.

En immobilier fractionné on participe directement a chaque bien, et il n’est pas acquis si il n’y a pas 100% de la collecte. Ce qui peut aussi faire passer à côté d’une bonne occasion.

Ensuite, on est au premier rang car l’hypothèque est sur le bien lui même.

En SCPI, je suppose que c’est le même modèle, avec des frais en plus.

Bref, sans y placer 50000€, je trouve que livretP est plus rémunérateur, plus facile, et avec des actifs derrière, et une souplesse dans les apports -retrait que l’on ne retrouve que dans l’achat de foncières côtées ( qui sont plus risquées au niveau valorisation)

Bonjour,

Merci pour votre commentaire qui permet d’avoir une autre vision de cet investissement.

Pour vous répondre, je ne peux pas juger d’un rendement sur la base d’un bonus payé par l’entreprise sur fonds propre et décorrèle de ce dans quoi j’ai investi. Je pense que ce n’est pas soutenable pour l’entreprise de proposer cela sur le long terme. Qui va payer de sa poche de l’argent qu’il ne gagne pas réellement ? Le jour où ce bonus s’arrête, que se passera-t-il face à des retraits massifs ? L’immobilier a perdu de la valeur et les biens sous-jacents aussi, donc si Livret P se retrouvait obligée de vendre, il y a fort à parier qu’il faudrait essuyer des pertes.

Pour Bricks, je suis entièrement d’accord et j’ai fait un avis tout aussi négatif sur leurs rendements affichés.

Sur l’hypothèque je ne dis pas que c’est anormal. Je dis que ça augmente votre risque de perte en capitale car la banque sera remboursée avant vous. Si 200 on était investi et qu’il ne reste que 150 vous faîte -50% sur votre investissement vs -25% s’il n’y avait pas la banque.

Quand on investit dans une SCPI on a des rendements qui sont directement liés aux revenus réels générés par le parc immobilier. On peut donc avoir une vision long-terme sur ce produit. Les SCPI ont évidemment leurs défauts bien entendu 🙂

Dans tous les cas le ratio risque rendement est sujet à l’appréciation de chacun. Personnellement, je le trouve mauvais et je n’investirai pas dans Livret P. Je ne peux donc pas les recommander. Je trouve bien plus intéressant de mettre son argent dans des livrets et perdre 0,5% de rendement, mais sans aucun risque. Ou alors je préfère aller chercher du 5% (net) sur des SCPI qui ont pour moi un niveau de risque similaire. En revanche, je peux comprendre votre point de vue.

Au plaisir d’échanger !

Bonjour Thibault,

Nous comprenons vos préoccupations et souhaitons vous apporter plus d’informations sur le Livret P. Ce produit innovant permet d’investir dans l’immobilier fractionné avec un seuil d’entrée accessible, tout en offrant des perspectives de rendement intéressantes. Nous sommes disponibles pour répondre à toutes vos questions. N’hésitez pas à nous contacter pour discuter plus en profondeur de cette solution.

Bonjour Jill,

Nous avons déjà échangé à plusieurs reprises avec les équipes de Livret P. Si vous avez de nouveaux retours précis à me faire vous pouvez me contacter par mail (thibault@immocompare.org) avec la liste des éléments que vous souhaitez me préciser.