Immobilier fractionné avis et comparatif 2024

Si comme moi, vous vous intéressez à l’immobilier, vous ne pouvez pas être passé à côté ! Des dizaines de start-ups se sont lancées en 2023 sur ce secteur bien spécifique.

Vous l’aurez compris (ou pas) je parle de l’immobilier fractionné.

Après avoir analysé le secteur, les différents types de contrats, échangé avec la plupart des fondateurs de ces jeunes pousses (Tantiem, Blocshare, Bloks, Meute Invest, wally, Livret P etc..) et investi dans quelques projets, je vais tenter de répondre à vos questions.

Les deux principales :

- Est-ce que c’est un un bon investissement ?

- Si oui, avec laquelle de ces jeunes entreprises investir ?

Mais avant de connaître mon avis sur l’immobilier fractionné, découvrons un petit peu plus le concept.

L'immobilier fractionné, c'est quoi ?

Investir dans l’immobilier locatif c’est long, c’est stressant, ça demande un apport conséquent et de trouver un financement etc etc…

Bref, de nombreuses barrières ou « pain point » comme on dirait dans la start-up nation. Il n’en fallait pas plus pour que de jeunes ambitieux imaginent une nouvelle solution pour détruire toutes ces barrières. Pourquoi ne pas diviser la propriété d’un bien entre plusieurs investisseurs et déléguer le sourcing et la gestion à une société tiers ? C’est donc ce qui a été fait d’abord par Bricks puis par de nombreuses autres sociétés.

Pour résumé, l’immobilier fractionné vous permet d’investir dès 1€ dans des logements, des hôtels, des locaux commerciaux et ainsi percevoir des loyers tous les mois/ans en fonction du montant que vous avez investi.

Mon avis en bref sur l'immobilier fractionné

Dans cette section, je vous fais un petit résumé rapide pour les plus impatients. En revanche, si vous souhaitez rentrer dans le détail (type de contrat, fiscalité, avantages/inconvénients), je détaille ma pensée sur ce type d’investissement juste après le comparatif 🙂

Sans tergiverser, je pense que c’est un très bon investissement pour ceux qui débutent et qui ne veulent pas consacrer trop de temps ou d’énergie à investir pour les raisons suivantes :

- Un investissement très simple à comprendre (vous recevez moins d’argent s’il y a des travaux à faire ou si le locataire ne paye pas etc..)

- Très peu de barrières pour investir (tout se fait en ligne en quelques clics, possibilité d’investir dès 1€)

- Des rendements qui permettent de protéger son épargne de l’inflation

- Un investissement qui ne demande que très peu de temps

Un investissement qui permet donc de se mettre un pied à l’étrier facilement sans se brûler les ailes. L’immobilier fractionné peut aussi convenir à des investisseurs plus chevronnés qui souhaitent exposer leur portefeuille à de l’immobilier rapidement et simplement.

En conclusion : un investissement très intéressant mais pas pour tous les profils ! La question maintenant qui se pose : quelle société d’immobilier fractionné choisir ?

Pour cela, nous avons réalisé chez Immocompare une grille de notation intégrant de nombreux critères pour vous créer un comparatif complet et vous faire gagner un maximum de temps !

Nous avons réalisé des partenariats, avantageux pour vous, uniquement avec les entreprises que nous recommandons !

Comment investir en immobilier fractionné ?

Voici les quelques étapes très simples pour investir en immobilier fractionné :

- Choisir la société à l’aide de notre super comparatif juste en-dessous

- Choisir un projet qui vous convient et qui a du sens pour vous

- Transmettre sa carte d’identité et quelques informations personnelles et attendre que son compte soit validé (1 à 5 jours selon les plateformes)

- Faire un dépôt (virement ou carte bancaire) directement sur le site de la société (généralement les fonds transitent par une banque partenaire et ne sont donc jamais en possession de la société)

- Investir dans le projet choisi !

Comparatif des meilleures plateformes d'immobilier fractionné pour investir dans du résidentiel

(Juillet 2024)

Tantiem

Nombre de projets financés : 5

Sous-jacent : Résidentiel

Rendement moyen : 5-8% brut

Investissement minimum : 100€

Frais de gestion : 4-12% des loyers

Frais d’acquisition : 4-10% du prix du bien

* Pour bénéficier d’un bonus de rendement supplémentaire de 2%, sur la première souscription, la première année (quelque soit le projet), cliquez sur le lien jaune, la réduction exclusive sera directement enregistrée lors de la création de votre compte.

Si vous avez la moindre question à ce sujet, n’hésitez pas à nous contacter.

Nombre de projets financés : 3

Sous-jacent : Résidentiel

Rendement moyen : 5-10% brut

Investissement minimum : 100€

Frais de gestion : non indiqué

Frais d’acquisition : 3-12%

* Pour bénéficier d’un cashback de 3% sur chacun des projets proposés par Blocshare pendant un an , cliquez sur le lien jaune, la réduction exclusive sera directement enregistrée lors de la création de votre compte.

Si vous avez la moindre question à ce sujet, n’hésitez pas à nous contacter.

Nombre de projets financés : 1

Sous-jacent : Riad

Rendement moyen : 13-17% brut

Investissement minimum : 50 €

Frais de gestion : 1% de la valeur du bien

Frais d’acquisition : 10%

Nombre de projets financés : 3

Sous-jacent : Résidentiel

Rendement moyen : 5-7% brut

Investissement minimum : 200 €

Frais de gestion : 1% de la valeur du bien

Frais d’acquisition : 5%

* Pour bénéficier d’1% de cashback sur votre montant investi, cliquez sur le bouton jaune et vous serez redirigé vers leur plateforme avec la somme du cashback qui vous sera reversée après votre investissement. Cette offre de 1% de cashback n’est disponible que sur votre premier mois d’investissement.

Fragments

Nombre de projets financés : 3

Sous-jacent : Résidentiel

Rendement moyen : 6-10% brut

Investissement minimum : 50 €

Frais de gestion : 3% de la valeur du bien

Frais d’acquisition : 5%

Nombre de projets financés : 6

Sous-jacent : Résidentiel

Rendement : 4,0 % brut

Investissement minimum : 100€

Frais de gestion : tout rendement > 4%

Frais d’acquisition : 0%

Comparatif des meilleures plateformes d'immobilier fractionné pour investir dans du commercial/hôtellerie (Juillet 2024)

Nombre de projets financés : 1

Sous-jacent : Commercial

Rendement moyen : 5,0 % brut

Investissement minimum : 1 €

Frais de gestion : 10% des loyers

Frais d’acquisition : 10%

Nombre de projets financés : 0

Sous-jacent : Commercial

Rendement moyen : 5,0 % brut

Investissement minimum : 1 €

Frais de gestion : 10% des loyers

Frais d’acquisition : 10%

* Pour bénéficier d’un bonus de rendement supplémentaire jusqu’à 4%, sur tous vos investissements, la première année, indiquez le code IC1 dans le champ « Code parrainage/ affiliation » lors de votre inscription sur leur plateforme.

L'immobilier fractionné en détails

C’est ici qu’on retrouve les plus curieux ! Je vous laisse donc découvrir plus en détail tous les aspects de l’immobilier fractionné 😉

Les contrats dans l'immobilier fractionné

Diviser la propriété d’un bien entre de nombreuses personnes en France c’est compliqué, surtout en termes de gestion. Pour contrer ce problème, vous ne serez pas à proprement parler propriétaire d’une partie du bien mais propriétaire d’un contrat vous donnant le droit à une partie des revenus générés par le bien et une partie des revenus à la revente du bien.

Il existe principalement deux types de contrats dans l’immobilier fractionné :

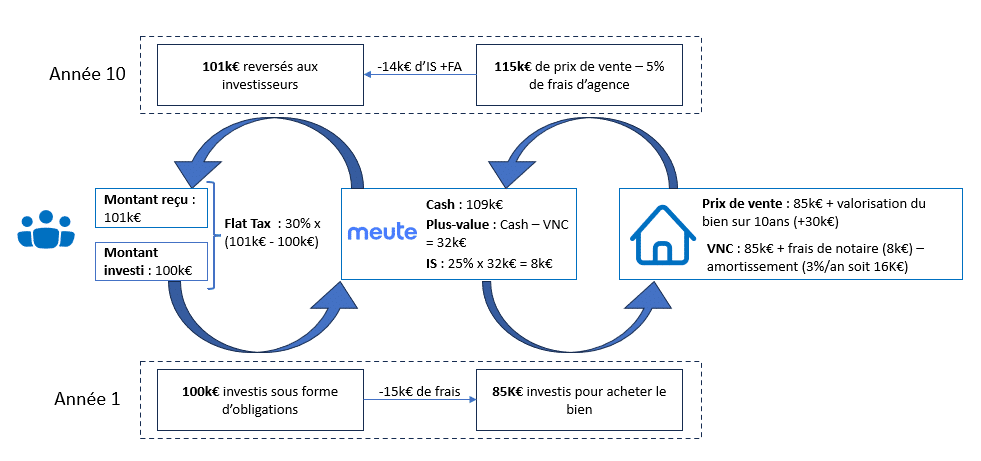

Les obligations : dans ce cas, vous achetez une créance auprès d’une société qui achète et détient le bien. Cette même société doit vous payer tous les ans un certain montant et vous rembourser au bout d’un certain laps de temps (10 ans en moyenne). C’est un type de contrat bien encadré et bien connu du secteur de la finance parce qu’il est utilisé par de nombreuses entreprises pour se financer mais aussi par les états comme la France ou l’Allemagne par exemple.

Le partage de revenus : ce contrat vous donne un droit sur les futurs revenus d’une entreprise. C’est un contrat moins utilisé qui a notamment été remis en cause par l’AMF. Certaines entreprises l’utilisent encore car il permet d’avoir un avantage fiscal intéressant pour les investisseurs.

Il est toujours intéressant de regarder le type de suretés proposées dans le contrat. Un hypothèque de premier rang, par exemple, vous assure de pouvoir vendre le bien pour vous rembourser en cas de faillite de la structure ou du non-respect de ses engagements contractuels. En revanche, une promesse d’hypothèque n’a que très peu de valeur juridiquement. Renseignez vous bien sur les suretés avant d’investir !

Les projets sur lesquels vous pouvez investir

Le secteur est encore très jeune et a d’abord commencé par proposer uniquement des projets résidentiels. C’est plus simple à trouver et c’est facile à comprendre pour les investisseurs.

Cependant, aujourd’hui de nombreuses jeunes pousses arrivent sur le marché avec de nouvelles propositions pour se démarquer. Ainsi vous pouvez investir dans les secteurs suivants :

- L’immobilier commercial : vous investissez dans des commerces de quartier avec des baux commerciaux plus longs et plus sécurisants que des locations classiques dans le résidentiel (nues ou meublées). Bloks est l’une des sociétés qui proposent ce type d’investissement.

- Les hôtels : ce sont des projets plus entrepreneuriaux car il faut reprendre la gestion d’un hôtel et tout ce qui va avec (gestion de la clientèle, des employés etc.) mais le retour sur investissement peut être très intéressant. Wally est pour l’instant la seule des sociétés du secteur à proposer ce type d’investissement.

- Le résidentiel : vous pouvez investir principalement dans des projets de colocations, de studios classiques ou encore des immeubles de rapport avec Meute Invest.

Le panel de projets est donc très large et permet de diversifier votre portefeuille sur différents secteurs et donc de minimiser le risque.

Les frais de l'immobilier fractionné

Globalement les frais sont à peu près équivalents à ceux pratiqués par les SCPI. Ils sont de trois natures :

- Les frais de notaire : ils sont moins directs mais vous impactent quand même. Ils représentent 8% de votre investissement. On peut dire globalement que si vous investissez 100€ dans un projet d’immobilier fractionné, vous avez déjà dépensé 8€ pour payer les frais de notaire.

- La commission de la plateforme : en moyenne, la commission prise par la plateforme est de 7% . Ainsi pour 100€ investis vous avez 7€ qui partent pour payer la plateforme et 8€ qui partent pour payer les frais de notaire. Dès le jour 1, vous avez donc 15% de votre investissement qui part en frais.

- La commission sur les loyers : la plateforme va aussi se rémunérer sur les loyers en prenant entre 5 à 10% pour payer ses différents frais (administratif, comptabilité, CRL etc.).

Globalement, on en conclut que la structure de frais est plutôt importante dans ce secteur mais c’est très courant dans l’immobilier avec des frais très souvent à ces niveaux dès que vous faites appel à des intermédiaires. L’investissement n’est pas mauvais pour autant. En revanche, vous devez avoir une vision long-terme car la durée de détention doit être assez importante pour amortir les différents frais. Une détention de 10 ans vous permettra d’atteindre des TRI intéressants.

Afin de réduire ces frais, Immocompare a négocié des offres exclusives avec les entreprises que nous recommandons. Nous vous donnons l’opportunité d’activer un bonus de rendement supplémentaire de 4% sur tous vos investissements la première année avec Bloks et 1% de cashback sur le total du montant investi lors de votre premier mois d’investissement avec Meute Invest.

La fiscalité de l'immobilier fractionné

Un des gros avantages de l’immobilier fractionné c’est sa fiscalité !

Pour de l’immobilier vous ne payez pas l’IFI et vous êtes taxés à la flat tax soit 30%. C’est super simple et ça permet de ne pas se prendre la tête sur le sujet, on valide.

Sur la plus-value, vous payez aussi 30% de flat tax. Cependant il faut aussi savoir qu’avant de vous payer, la société qui détient le bien doit aussi payer l’impôt sur les sociétés sur cette plus-value avant de vous la redistribuer. La fiscalité sur la plus-value est donc un peu moins intéressante.

Les rendements nets de frais et de fiscalité

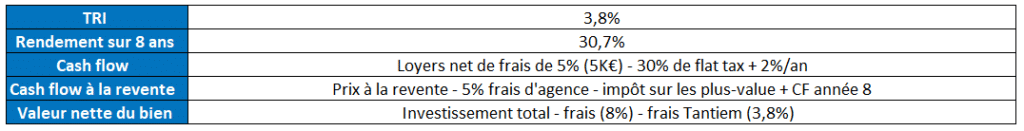

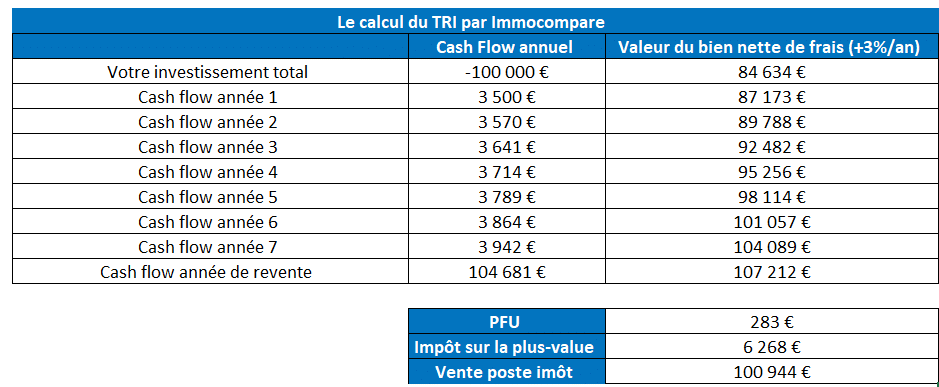

Les rendements auxquels vous pouvez vous attendre diffèrent selon le type de projet sur lesquels vous investissez. Cependant, nous avons analysé plusieurs projets sur lesquels nous avons calculé le TRI (net de frais et de fiscalité) pour vous donner une idée de ce que vous pouvez attendre.

- Pour du résidentiel : globalement, pour une détention sur 10 ans, on va avoir un TRI entre 4 et 5%, ce qui est plutôt intéressant avec un niveau de risque plutôt limité.

- Pour le commercial : plutôt entre 3 et 4% sur 10 ans avec un niveau de risque faible.

- Pour l’hôtellerie : possibilité d’aller chercher du 8-10% mais avec un niveau de risque bien plus élevé.

- Votre investissement : 1 000€

- Frais de notaire : 8%

- Frais de la plateforme à l’acquisition : 8%

- Durée de détention : 8 ans

- Rendement : 6% (net de frais)

- Prise de valeur du bien : 3%/an

Les avantages de l’immobilier fractionné

- Fiscalité des revenus est simple à comprendre

- Potentiel tremplin pour les investisseurs

- Ticket d’entrée très faible

- Aucun besoin de financement

- Sous-jacent immobilier solide

- Des TRI intéressants

- Complètement passif

Les inconvénients de l’investissement locatif clé en main

- Secteur très jeune

- Des frais non négligeables

- Double imposition sur les plus-values : nous expliquons ce soucis structurel avec le schéma ci-dessous :

A qui convient cet investissement ?

Cet investissement peut très bien convenir à différents profils d’investisseurs :

- Le débutant : vous n’y connaissez pas grand chose en investissement mais souhaitez ne plus perdre de l’argent tous les ans à cause de l’inflation ? Vous n’avez pas encore un capital important ? Vous êtes prêts à placer de l’argent sur le long terme ? Vous souhaitez avoir une gestion complètement passive ? Si vous répondez à la plupart de ces questions par oui l’immobilier fractionné est fait pour vous. Ce qu’il y a d’encore plus intéressant avec cet investissement pour un débutant c’est qu’il n’y a quasiment aucune barrière à l’entrée. En général ce qui est le plus dur en investissement c’est de se lancer. On ne le fait pas car on a peur de perdre des sommes importantes ou parce qu’on ne comprend pas les mécanismes d’évolution de son investissement. Ici vous pouvez investir dès 1€ dans quelque chose que tout le monde comprend. Si il y a des travaux à faire ou que le locataire ne paye pas son loyer vous perdez de l’argent. En revanche si les prix de l’immobilier montent et que le locataire paye vous en gagnez ! C’est très simple et ça permet de comprendre les mécanismes de l’immobilier avec très peu de risque avant peut être de se lancer dans de plus gros projets. Consultez notre comparatif des plateformes d’investissement clé en main si vous souhaitez investir dans des projets immobiliers avec un budget plus conséquent.

- L’investisseur en quête de diversification : si vous souhaitez investir dans l’immobilier sans tous les tracas liés à la gestion des locataires ou aux travaux, l’immobilier fractionné vous permet d’accéder à la classe d’actif préféré des français très facilement. Investir par exemple, 10k€ sur une vingtaines de projets sur des plateformes différentes peut être un bon moyen de vous diversifier.

Tableau comparatif et avis sur les plateformes d'immobilier fractionné

| ACTEURS | Sourcing (coef 3) | Modélisation financière (coef 2) | Gestion locative (coef 2) | Frais | Sécurité du contrat (coef 2) | L'équipe | Le TRI | Investissez ! | Offres exclusives |

|---|---|---|---|---|---|---|---|---|---|

| Tantiem | 4 | 3 | 4 | 4 | 4 | 5 | 3,5 | Je m'inscris | 2% de rendement supplémentaire |

| Blocshare | 4 | 4 | 4 | 4 | 2 | 4 | 3,5 | Je m'inscris | 3% de cashback |

| Riad Invest | 4 | 2,5 | 4 | 2,5 | 4,5 | 3,5 | 5 | Je m'inscris | 1% de cashback |

| Wally | 3,5 | 4 | 4 | 3 | 3 | 3,75 | 3,5 | ||

| Bloks | 3,5 | 3,5 | 4,5 | 2,5 | 4 | 3 | 3,5 | Je m'inscris | 4% de rendement supplémentaire |

| Meute Invest | 3,5 | 4 | 3 | 4 | 4 | 2,5 | 4 | Je m'inscris | 1% de cashback |

| Livret P | 4 | 4 | 4 | 3,5 | 4,5 | 5 | 4,5 | ||

| Bricks | 3 | 3 | 3 | 4 | 2 | 2 | 3,5 |

Notre méthodologie pour réaliser le classement des meilleures sociétés d'immobilier fractionné

- Est-ce que les biens sont « sourcés » en interne ?

- Est-ce que la recherche de biens est externalisée ?

- Les personnes qui recherchent les biens sont-elles expérimentées ?

- Ont-elles un réseau qui leur permettent de chercher des biens en off-market ?

- Les premiers biens proposés sont-ils de très bonnes affaires et apportent-ils de la valeur aux investisseurs ?

- Est-ce que l’analyse du bien est complète (analyse des vices cachés, des PV d’AG, du DPE etc.) ?

- Est-ce que la rentabilité brute et nette sont bien calculées ?

- Est-ce que toutes les charges sont prises en compte (CRL, PNO, Copro, Vacance Locative, Taxe Foncière etc.) ?

- Est-ce que des provisions pour travaux sont prises en compte ?

- Est-ce que les provisions sont suffisantes ?

- Est-ce que la société détaille l’impôt sur les plus-values ?

- Y a-t-il des suretés qui protègent l’investisseur ?

- De quelle nature sont ces suretés ?

- Est-ce que le calcul de la plus-value et le calcul des rendements sont clairement explicités ?

- Comment les porteurs peuvent exercer leurs droits ?

- Le représentant de la masse est-il indépendant ou a-t-il des relations proches avec la société émettrice ?

- Est-ce un contrat d’obligations ou de partage de revenus ?

- Est-ce que le gestionnaire locatif est mentionné dans la présentation du projet ?

- Le gestionnaire locatif a-t-il une bonne réputation ?

- Comment a été sélectionné le gestionnaire locatif ?

- Nous mettons une note allant de 1 à 5 en fonction du montant des frais à l’acquisition et pour la gestion locative.

- Est-ce que les membres de l’équipe sont expérimentés en immobilier ?

- Est-ce que les fondateurs sont expérimentés en entrepreneuriat ?

- La société est-elle très structurée ou est-ce une très jeune startup ?

- La société a-t-elle des soutiens extérieurs importants ?

- Nous mettons une note allant de 1 à 5 en fonction du TRI cible calculé par Immocompare. Le détail du calcul est disponible sur chaque avis détaillé.

Immobilier fractionné ou SCPI ?

C’est une question légitime tant les deux investissements semblent similaires. En effet, dans les deux cas vous investissez à plusieurs dans des actifs immobiliers en déléguant la recherche de biens et la gestion. Voici cependant quelques différences :

- La diversification : Avec une part de SCPI vous investissez dans des dizaines de biens, avec l’immobilier fractionné vous devez vous occuper vous-même de la diversification en investissant dans plusieurs biens.

- La simplicité d’investissement : le processus des SCPI est souvent peu clair. Il faut passer par des courtiers, remplir de nombreux documents etc. Avec l’immobilier fractionné vous investissez en quelques clics seulement

- Les frais : les solutions d’immobilier fractionné vous diront qu’ils sont inférieurs chez eux mais en réalité on observe globalement le même niveau de frais à l’acquisition (autour des 10%). Les frais de gestion sont en revanche un peu inférieur pour l’immobilier fractionné mais les rendements sont présentés nets de frais donc il est simple de comparer.

- La fiscalité : celle des SCPI est plutôt désavantageuse puisque vos gains sont considérés comme des revenus fonciers (TMI + 17,2%) et imposable à l’IFI.

- Les rendements : nets de frais et de fiscalité vous allez globalement avoir un TRI plus intéressant sur de l’immobilier fractionné (SCPI 3% vs 5% pour de l’immobilier fractionné). Cela va dépendre du choix de la SCPI.

- Les risques : beaucoup moins de risques en SCPI car déjà beaucoup d’historique et des société de gestions très solides (encore faut il bien les choisir). En immobilier fractionné vous avez beaucoup moins de recul sur les investissements et les acteurs.

FAQ

Vous pouvez investir en immobilier fractionné à partir de 1€ sur des plateformes comme Bloks

Cette réponse va principalement dépendre de votre profil. Les SCPI vont offrir plus de diversification mais vous ne pouvez pas choisir vous-même les actifs sous-jacents de votre investissement

Cela dépend des sociétés mais l’AMF a clairement un œil sur le secteur et à déjà communiqué à plusieurs reprises sur le sujet. La plupart des acteurs sont principalement limités par le montant maximum d’obligation qu’ils peuvent émettre (8m€) et cherchent donc à obtenir le PSFP pour casser cette limite.

On peut considérer l’apparition de l’immobilier fractionné en France avec la création de Bricks n 2020

Depuis son appartion Bricks a été très malhonnête sur les rendements affichés et sur la valeur de votre Bricks en occultant complètement les frais d’acquisitions. Les suretés étaient aussi quasiment inexistantes ce qui ne sécurisait pas du tout l’investisseur. Au final, les investisseurs ont touché des rendements deux fois inférieurs à ce qui était affiché.

Thibault