Bonjour, avez-vous un avis sur la plate-forme bienprêter ? Certes il y en a déjà plusieurs sur le Web, mais je trouve vos avis très approfondis et réfléchis donc j’aurai vraiment été intéressée par votre avis personnel 🙂

Merci par avance !

Meilleurs sites de crowdfunding immobilier, le comparatif ultime (2024)

Déjà plus de 10 ans que le crowdfunding immobilier a connu son essor en France. Passionné d’immobilier et d’investissement j’ai observé avec attention cette nouvelle façon d’investir. Cependant, j’ai vite été perdu par toutes les informations à connaître pour sélectionner le meilleur site de crowdfunding et trouver des projets intéressants. Mes difficultés ont donc été ma source de motivation pour créer ce comparatif des meilleures plateformes de crowdfunding.

Pour le réaliser, j’ai suivi les étapes suivantes

- Audit des chiffres des plateformes de crowdfunding immobilier

- Double check des chiffres et des avancements de projet sur des sites spécialisés indépendants

- Analyse des avis clients et retour sur les forums

- Inscription sur chaque site de crowdfunding et investissement sur certains projets

- Prise de contact avec les dirigeants pour échanger sur leur vision et objectifs

- Mise en place une grille de notation pour synthétiser, garder mon objectivité et réaliser le classement final

Enfin, nous avons recontacté les meilleures pour mettre en place des partenariats et vous faire profiter d’avantages exclusifs !

Le tableau comparatif ultime des meilleurs sites de Crowdfunding immobilier (Juillet 2024)

| ACTEURS | Montant financé | Durée d'emprunt | Investissement minimum | Rendement moyen | Projets arrivés à échéance | Projets en retard | Avis clients | Nos avis détaillés |

|---|---|---|---|---|---|---|---|---|

| 678m€ | 21 mois | 1000€ | 9,1% | 304 | 9,4% | 3,9/5 (401 avis) | Je commence à investir |

| 97m€ | 21 mois | 1000€ | 9,5% | 141 | 10,6% | 3,8/5 (14 avis) | ||

| 130m€ | 15 mois | 1€ | 11,4% | 187 | 23,7% | 4,6/5 (455 avis) | Je créé mon compte |

| 575m€ | 30 mois | 1000€ | 9,8% | 97 | 26,6% | 4,34/5 (875 avis) | Avis Anaxago |

| 284m€ | 23 mois | 1000€ | 9,3% | 216 | 14,3% | 3,2/5 (76 avis) | Avis Koregraf |

| 11m€ | 15 mois | 100€ | 11,4% | 0 | n.a | 4,3/5 (14 avis) | Je commence à investir | |

| 1483m€ | 21 mois | 1000€ | 10,0% | 665 | 24,1% | 3,0/5 (325 avis) | Avis Clufunding | |

| 78m€ | 14 mois | 50€ | 11,94% | 2640 | 0,5% | 4,2/5 (123 avis) | Avis Bienprêter | |

| 218m€ | 30 mois | 1000€ | 8,0% | 76 | 25% | 4,8/5 (26 avis) | Avis sur Finple |

| 301m€ | 23 mois | 1000€ | 9,2% | 300 | 24,1% | 3,1/5 (160 avis) | Avis Fundimmo | |

| 358m€ | 21 mois | 1000€ | 10,0% | 224 | 32,9% | 4,0/5 (248 avis) | Avis Raizers |

| 56m€ | 18 mois | 1000€ | 9,4% | 46 | 36,5% | 4,7/5 (73 avis) | Avis sur Baltis |

Notre top 5 des meilleures sociétés de crowdfunding immobiliers

Homunity, une plateforme solide et structurée

Les plus

- Une société solide, soutenue par un fonds d’investissement réputé

- Un bon flux de projets

- Un site simple à utiliser

- Une offre diversifiée (SCPI, investissement locatif).

- La possibilité de contacter un expert

- Un discours qui prône la diversification

- Des projets bien détaillés

- Une équipe avec des expériences cohérentes

- Des taux de défaut parmi les meilleurs du marché

Les moins

- Investissement minimum de 1k€

- Des avis mitigés sur le suivi des projets en difficulté

Homunity, c’est l’une des plateformes les plus connues du marché avec de nombreux projets à son actif et des fondations solides qui rassurent quand à la capacité de la plateforme à assurer la continuité de son activité.

Pour moi c’est une des plateformes qui va vous offrir le meilleur rapport rendement/risque pour les points suivants :

- Un taux de défaut (retard +6 mois) maitrisé et parmi les meilleurs du marché (5,8% des projets actuellement)

- Une société soutenue par Tikehau capital, un des plus gros fonds d’investissement français

- Un rendement moyen autour des 9%

Monego un très bonne alternative à Hommunity pour se diversifier

Les plus

- Une société solide, soutenue par un fonds d’investissement réputé

- Un bon flux de projets

- Un site simple à utiliser

- Un discours qui prône la diversification

- Des projets bien détaillés

- Une équipe avec des expériences cohérentes

- Des taux de défaut parmi les meilleurs du marché

Les moins

- Investissement minimum de 1€

Monego est selon moi l’une des plateformes de crowdfunding les plus saines du marché. Elle axe sa stratégie sur la qualité des opérations et sur le bouche à oreille plutôt que sur les codes parrainages et le marketing. Résultat ? La société est un peu moins connue que certains de ses concurrents malgré une grande qualité opérationnelle avec les points forts suivants :

- Des descriptions de projets très complètes

- Des équipes très expérimentées

- Des taux de retard très faible

- Des projets sélectionnés avec grande attention

Je recommande donc leurs services.

La première Brique pour aller chercher de gros rendements

Les plus

- Des rendements importants (11,5% en moyenne)

- Un investissement dès 1€

- Une ergonomie très agréable

- Simplicité d’utilisation

- Service client réactif

- Une bonne quantité de projets proposés sur la plateforme

Les moins

- Une équipe jeune

- Des projets plus risqués

- Des projets qui partent trop vite

La Première Brique, c’est la société de crowdfunding immobilier qui a cartonné récemment avec des projets qui partent en quelques minutes seulement. Elle propose principalement des opérations de marchand de bien contrairement à Homunity qui propose plutôt des projets de promotion immobilière. Au final les points clés à retenir sur LPB sont :

- La possibilité d’investir dès 1€ ce qui permet de facilement diversifier son portefeuille

- Des plus petits projets

- Des présentations de projet très complètes

Anaxago l'une des références du secteur

Les plus

- Société expérimentée

- Un gros track record

- Une équipe expérimentée

- Une belle diversité de projets

- Un bon service client

Les moins

- Taux de retard important

- Investissement à partir de 1000€

Anaxago, c’est l’un des mastodontes du secteur avec +500m€ d’euros levés sur 10 ans. Cela permet aux investisseurs d’avoir un recul important sur la qualité de la sélection des projets sur la plateforme mais aussi de sa capacité à se récupérer l’argent de ses investisseurs en cas de difficulté de remboursement.

Tokimo, le petit nouveau à suivre de très prêt

Les plus

- Investissement à partir de 100€

- Des rendements importants

- Une équipe solide

- Simplicité d’utilisation

- Service client réactif

- Une bonne quantité de projets proposés sur la plateforme

Les moins

- Des projets qui partent trop vite

- Des projets plus risqués

- Pas de track record à analyser

Tokimo est l’une des sociétés de crowdfunding les plus récentes sur le marché. Ella a été lancée par Christopher Wangen, un influenceur très réputé dans le monde de l’investissement immobilier. La société se lance avec une offre très attractive avec notamment :

- De très beaux rendements

- Des investissements à partir de 100€ ce qui permet de grandement se diversifier

- Une équipe solide

Le fait qu’elle soit récente en revanche nous empêche d’analyser les performances. Il faut donc investir avec parcimonie et prudence en maximisant votre diversification

Pour lire mon avis détaillé sur la plateforme : Tokimo avis

Les autres plateformes de Crowdfunding immobilier

Raizers le spécialiste de la promotion immobilière

- +350 projets financés

- Investissement minimum de 1000€

- 0% de taux de perte

- 10,0% de rendement brut moyen

=> Lire l’avis complet sur Raizers

Clubfunding le leader du marché

- +1060 projets financés

- Investissement minimum de 1000€

- 0% de taux de perte

- 10,0% de rendement brut moyen

=> Lire l’avis complet sur Clubfunding

Baltis un acteur très solide du marché

- +330 projets financés

- Investissement minimum de 1000€

- 0% de taux de perte

- 10,6% de rendement brut moyen

=> Lire l’avis complet sur Baltis

Des statistiques irréprochables mais des conflits d’intérêts

- +3275 projets financés

- Investissement minimum de 50€

- 0% de taux de perte

- 11,9% de rendement brut moyen

=> Lire l’avis complet sur Bienprêter

Finple, la plateforme aux 18 000 membres

- +170 projets financés

- Investissement minimum de 1000€

- 0% de taux de perte

- 8% de rendement brut moyen

=> Lire l’avis complet sur Finple

Fundimmo l’un des acteurs les plus actifs du marché

- +429 projets financés

- Investissement minimum de 1000€

- 0% de taux de perte

- 9,2% de rendement brut moyen

=> Lire l’avis complet sur Fundimmo

Comment choisir sa plateforme de crowdfunding immobilier ?

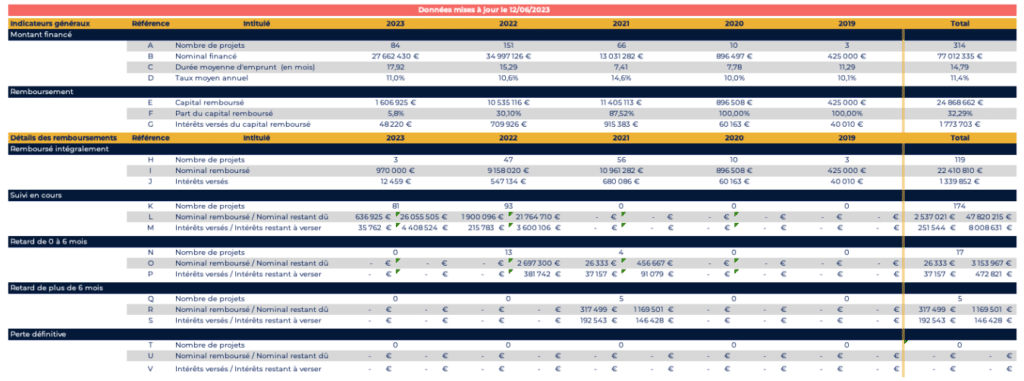

Etudier les les performances hitoriques de la plateforme

Comment les étudier ? Pour ce faire il suffit d’aller dans « indicateur de performances » sur les sites des différentes sociétés de crowdfunding où vous trouverez le détail complet de l’état de tous leurs projets (en cours, en retard, remboursés intégralement)

Faire ce travail est pour moi l’élément le plus important car il permet de vérifier 2 points :

- La capacité de l’entreprise à sélectionner des promoteurs/marchands de biens fiables avec de beaux projets

- La capacité de l’entreprise à se battre en procédure judicaire pour récupérer l’argent des investisseurs.

Pourquoi c’est important ? Le pire qui puisse vous arriver en Crowdfunding s’est que votre projet fasse défaut, que votre plateforme de crowdfunding n’arrive pas à récupérer les fonds et que vous perdiez tout votre capital investi. Pour 1 projet en perte il vous faudrait globalement que 20 autres projets qui se passent parfaitement pour atteindre un rendement de 5% brut. En bref, c’est la chose à éviter.

Quels sont les pièges à éviter ? Pour mener à bien cette analyse il faut éviter quelques pièges souvent utilisés par les plateforme de crowdfunding immobilier :

- Utiliser le nombre total de projets pour faire ses calculs : il faut avant tout utiliser le nombre de projets arrivés à échéance (qui sont sensés être terminés). Toutes les plateformes vont vous montrer des taux de retard très faibles en prenant des projets pas encore terminés et qui ne peuvent donc par définition pas être en retard.

- Prendre en compte le taux de perte définitive : sur presque toutes les plateformes ce taux est à 0. On pourrait donc presque croire que le niveau de risque est à 0. Ce chiffre est en fait assez peu significatif pour la plupart des sociétés de crowdfunding. Premièrement, peu de plateformes ont plus de 5-7 ans de réelles activités sauf qu’avant qu’un projet soit considéré en perte il doit d’abord arrivé à échéance 1-3ans puis il peut avoir du retard 6 mois-1 an puis il est mis procédure collective qui peut durer 1 à 2an avant qu’on puisse réellement constater la perte. En bref beaucoup de sociétés n’ont même pas encre eu le temps d’avoir des pertes définitives. En plus de ça si le projet se rallonge votre rendement annualisé diminue dans la plupart des cas.

- Le pourcentage de projets en retard de 0-6 mois (pour avoir une vision plus actuelle)

- Le pourcentage de projets en retard de +6mois et en procédure collective

Prenons un exemple avec des chiffres au hasard d’une société :

- Nombre de projets financés : 600

- Nombre de projets remboursés intégralement : 150

- Nombre de projets en retard de -6mois : 30

- Nombre de projets en retard de +6mois : 5

Le super tableau comparatif des performances des sites de crowdfunding immobilier

| ACTEURS | Date d'actualisation | Retard -6 mois | Retard +6 mois | Perte définitive | Projets en retard | Commencez à investir |

|---|---|---|---|---|---|---|

| 03/2024 | 0,3% | 0,2% | 0% | 0,5% | Avis sur Bienprêter | |

| n.a | 3,7% | 5,7% | 0% | 9,4% | Je créé mon compte |

| 03/2024 | 6,6% | 3,7% | 0% | 10,4% | Lire avis sur Monego | |

| 02/2024 | 10,5% | 13,2% | 0% | 23,7% | Je créé mon compte |

| 03/2024 | 7,8% | 16,3% | 0% | 24,1% | Lire avis sur Fundimmo | |

| 03/2024 | 11,2% | 13,5% | 0% | 24,1% | Avis sur Clubfunding | |

| 03/2024 | 9,2% | 16,1% | 0% | 25% | Lire l'avis sur Finple |

| 03/2024 | 12,4% | 13,5% | 0,7% | 26,6% | Lire avis sur Anaxago |

| 01/2024 | 20,9% | 12% | 0% | 32,9% | Lire avis sur Raizers |

| n.a | 17,3% | 19,2% | 0% | 36,5% | Lire avis sur Baltis |

L'importance du track reckord

Le nombre de projets réalisés pas la société est important. En effet, si une société a moins de 100 projets ses résultats ne vont pas être significatifs. Il est donc plus dure de porter un jugement sur sa capacité à bien trier les projets. Si c’est une sociétés de crowdfunding immobilier qui vous intéresse particulièrement il faudra alors se fier à des indicateurs plus qualitatifs que quantitatifs.

Vérifier la qualité des équipes d'analystes sensés trier les projets

Un autre point qui est selon moi super important, surtout si la société n’a pas encore de track record c’est la qualité des équipes et de leur répartition pour les raisons suivantes :

Une plateforme de crowdfunding gagne de l’argent sur l’argent levé. Elle n’a donc pas vraiment intérêt (sur le court terme en tout cas) a refuser des projets

Analyser la solidité financière de la plateforme

Investir dans une plateforme c’est aussi prendre le risque que pour une raison ou pour une autre elle fasse faillite. En effet, vous avez beau avoir des contrats avec des suretés, la faillite d’un intermédiaire vous mettra à coup sur dans une position délicate et complexe qui au mieux vous fera attendre plus longtemps votre argent et au pire vous exposera à une perte totale de votre capital. Afin d’y faire face voici les éléments qu’il faudrait regarder :

- Les résultats financiers de la plateformes : il faut ici vérifier sa rentabilité. Malheureusement ce sont des données qui ne sont pas toujours accessible publiquement. Nous comptons maintenant chez Immocompare demander les comptes pour référencer une société sur la plateforme. Certains sont quand même disponibles sur Pappers.

- Les actionnaires : Homunity est par exemple détenue en partie par un fonds d’investissement. C’est assez rassurant quand à la gestion de la société. Car avant d’investir un fonds réalise de nombreuses vérifications très rigoureuses. Si le fonds à investi, c’est que des investisseurs professionnels ont confiance dans la société et ses résultats.

- Les derniers projets : est-ce que la société poste des projets régulièrement ou non

- Les sites d’avis des employés : il est parfois possible de trouver des indications intéressantes sur la santé financière de l’entreprise

Vérifier la complétude et la qualité des informations fournies pour chaque projet

C’est selon moi un autre point crucial. Est-ce que les présentations des projets sont complètes et permet aux investisseurs d’avoir une vision globale de l’opération ? (structuration, pré-commercialisation, contexte, état de santé du promoteur etc..). Pourquoi c’est important ?

- Une analyse complète vous permet de prendre des meilleures décisions

- Une analyse détaillée prouve que la plateforme de crowdfunding immobilier a bien fait son boulot de premier tri.

Vérifier ses agrémentations légales

Aujourd’hui il suffit de vérifier sir la société est PSFP (prestataire de services de financement participatif) qui est le seul agrément en vigueur pour ces sociétés. Avoir cet agrément prouve un certain sérieux de la plateforme qui a du prouver ses capacités à l’AMF qui se charge aussi de contrôler régulièrement les sociétés agrémentées. Plus simplement une société qui n’a pas cet agrément exerce dans l’illégalité.

Les sociétés de crowdfunding pour investir dans des startups

La façon la plus amusante d’investir

- +10 projets financés

- Investissement minimum de 10 000€

- Pas encore de résultats chiffrés

=> Lire l’avis sur Blast Club

Les moins bon chiffres du marché (pour les obligations)

- +70 projets financés

- Investissement minimum de 1000€

- 35% de taux de perte

- 10% de rendement brut moyen

=> Lire l’avis sur Tudigo

Pas d’indications sur leurs chifres

- +120 projets financés

- Investissement minimum de 100€

- Pas de chiffres sur le taux de perte

- Pas de chiffres sur le rendement brut moyen

=> Lire l’avis sur Tudigo

Royaltiz, la plateforme à éviter absolument

- +100 talents sur la plateforme

- Investissement minimum de 1€

- Des rendements complètement aléatoire

=> Lire l’avis sur Royaltiz

Il est important de rappeler que les performances passées ne préjugent pas des performances futures.

Qu'est-ce que le crowdfunding immobilier ?

Le financement participatif immobilier, également appelé crowdfunding immobilier, est une tendance croissante dans le secteur de l’investissement, inspirée des modèles de financement artistique (le chanteur Grégoire avait pu financer son clip grâce au soutien des internautes). Ce concept permet aux particuliers de contribuer au financement de projets immobiliers tels que la construction ou la rénovation d’immeubles résidentiels. Les plateformes de crowdfunding immobilier servent d’intermédiaires entre les promoteurs immobiliers et les investisseurs, facilitant ainsi la collecte de fonds sous forme de prêts obligataires.

Contrairement au financement participatif artistique, les investisseurs sont rémunérés par des intérêts pouvant atteindre jusqu’à 13 % par an. Les fonds sont généralement remboursés à l’issue de l’opération de construction, généralement un ou deux ans plus tard, sous la forme du capital prêté et des intérêts cumulés.

Le crowdfunding connaît un essor considérable depuis les années 2010, passant de 167 millions d’euros collectés en 2015 à plus de 2 milliards d’euros en 2022. Cet engouement croissant des épargnants français pour le financement participatif immobilier est dû à plusieurs facteurs, notamment la possibilité d’investir dans des projets concrets et locaux, ainsi que le potentiel de rendement attractif. Aujourd’hui, des centaines de milliers de Français ont déjà franchi le pas et investi dans ce type de projet, offrant ainsi une alternative intéressante aux investissements immobiliers traditionnels.

Comment fonctionne le crowdfunding immobilier ?

Comment fonctionne le crowdfunding immobilier ?

Le crowdfunding immobilier s’appuie sur trois acteurs principaux ayant des buts divers :

- Les promoteurs immobiliers, qui ont besoin de financement (souvent en complément d’un crédit bancaire) pour soutenir la construction ou la rénovation de propriétés.

- La plateforme de crowdfunding immobilier, chargée de mettre en contact les promoteurs et les investisseurs, c’est-à-dire vous.

- Les investisseurs, généralement des particuliers non experts en crowdfunding immobilier, à la recherche de solutions de placement rentables pour leurs économies.

Les promoteurs immobiliers se tournent vers le crowdfunding en raison de la demande croissante de fonds pour satisfaire les besoins en logement. Dans le modèle classique, les projets immobiliers sont financés par des fonds propres et des crédits bancaires. Cependant, cette méthode présente des contraintes, notamment en termes de liquidités disponibles et de financement bancaire. Pour contourner ces obstacles, les promoteurs peuvent rechercher des sources de financement alternatives, comme le financement participatif immobilier, qui leur offre un accès à un plus grand nombre d’investisseurs.

Du côté des investisseurs, le crowdfunding immobilier agit comme un emprunt obligataire. Lorsqu’ils soutiennent un projet, ils prêtent de l’argent au développeur, qui est obligé de leur verser des intérêts annuels ou mensuels, selon un taux préétabli. À la fin de la période convenue (par exemple, 36 mois), le développeur doit rembourser le montant emprunté. En théorie, le financement participatif immobilier est très séduisant en raison de ses taux d’intérêt élevés, de sa durée limitée et de son faible ticket d’entrée.

Pourquoi les promoteurs font-ils appel au crowdfunding immobilier ?

Dû aux exigences de plus en plus contraignantes émises par les banques pour prêter des fonds, les promoteurs se rapprochent des investisseurs particuliers pour financer leurs projets. En effet, les banques imposent un apport de 10 à 15% du coût total d’une opération immobilière.

Certains promoteurs étant dans l’impossibilité de fournir l’apport requis, ils sont parfois obligés d’engager leurs fonds propres pour pouvoir postuler à de tels projets.

De plus, les fonds versés par crowdfunding immobilier sont très rapidement transférés sur les comptes du promoteur pour pouvoir agir vite et démarrer les travaux le plus tôt possible.

Ils peuvent aussi bénéficier de l' »effet boule de neige » : en dégageant des marges plus importantes, il peut se permettre une augmentation de ses fonds propres pour autofinancer son projet et moins être tributaire des exigences des institutions bancaires.

Des marges plus importantes pour le promoteur signifient aussi une possibilité de proposition de taux d’intérêts plus intéressants pour l’investisseur.

Les avantages du crowdfunding immobilier

Un rendement élevé

Le rendement financier est conçu pour récompenser le niveau de risque pris par l’investisseur par rapport à un actif sans risque, appelé prime de risque. Ainsi, il serait trompeur de prétendre que le financement participatif immobilier est sans risque, étant donné les taux de rendement élevés proposés. Le fait est que le crowdfunding immobilier est un investissement risqué, et la seule façon d’attirer les investisseurs est d’offrir des rendements plus élevés pour compenser ce risque.

Le risque de faillite du promoteur immobilier est à prendre en considération. Ce risque est exacerbé par les intérêts élevés du financement participatif dans un secteur caractérisé par des marges réduites et un risque omniprésent de retards dans la livraison des projets (absence de livraison signifiant absence de liquidités).

La décision d’investir dépend du taux de rendement, qui, à 10 %, peut offrir un équilibre rentabilité/risque acceptable. De plus, d’après les données recueillies par le site HelloCrowdfunding, le taux de défaut des emprunteurs en financement participatif immobilier n’est que de 1 %, un niveau faible par rapport au rendement.

Les investisseurs peuvent s’attendre à un rendement annuel de 8 à 10 %, soit environ 6 % net.

Le crowdfunding immobilier immobilier offre une rentabilité attrayante d’environ 10 %, avec des taux de défaut pratiquement nuls sur les meilleures plateformes. Bien que l’investissement minimal soit souvent plus élevé (par exemple, 1 000 €) que pour d’autres types de prêts participatifs, la durée du placement est généralement plus courte, soit de 1 à 3 ans, offrant un horizon temporel moins long que pour d’autres investissements immobiliers tels que les SCPI.

Une solution d’investissement court-termiste

Sous réserve d’une compréhension claire des dangers encourus, certains projets sollicitent des fonds pour une durée de 12 mois avec un rendement brut de 10 %. Ce genre d’investissement constituer une solution alléchante pour faire fructifier un apport destiné à un investissement locatif l’année d’après, dans le cas où cela ne serait pas réalisable actuellement. Il peut dès lors constituer une option intéressante pour valoriser un montant d’argent dont vous n’avez pas l’utilité immédiate.

Un pouvoir de décision sur les projets investis

Vous souhaitez savoir réellement à quoi sert votre argent ? Le crowdfunding immobilier vous permet de sélectionner les projets immobiliers qui vous intéressent et pour lesquels vous souhaitez investir votre argent pour contribuer à ses réalisations : une ville, un quartier ou encore un immeuble en particulier !

Un investissement abordable

En plus de ne pas à avoir suivre l’avancée des travaux, le bon remplissage du bien par les locataires ou encore le paiement des différentes impositions, vous pouvez investir dès 1 euro sur certaines plateformes de crowdfunding immobilier.

Bon à savoir : les frais de notaires ne sont pas à la charge des investisseurs et la plupart des plateformes ne chargent pas les frais à l’achat.

Les risques du crowdfunding immobilier

Un mode de financement précoce avec un potentiel risque en capital

Cependant, soyez vigilant, le financement participatif est une méthode d’investissement assez récente et il n’est pas impossible que le taux de défaut augmente à l’avenir.

De plus, ces plateformes ne fournissent pas de garantie en capital. En cas de faillite, vous pourriez perdre tout le capital investi. Cet argument est néanmoins à nuancer tant les plateformes de crowdfunding énoncées ci-dessus ont pu faire preuve d’un engagement sans faille pour trouver des solutions pour rembourser leurs investisseurs.

C’est pourquoi nous vous recommandons de lire notre comparateur des plateformes de crowdfunding afin que vous ayez à disposition toutes les informations essentielles pour prendre la meilleure décision.

Une diversification mise à rude épreuve

Lorsque vous placez de l’argent dans un actif à haut risque, votre première précaution doit être de répartir vos investissements pour minimiser votre exposition au risque et maximiser vos rendements.

Si le taux de défaut reste stable à 1 %, il n’y a pas de souci majeur : avec un taux de rendement de 10 %, investir simultanément dans 10 projets vous assure une protection optimale avec un risque très faible. Cependant, si le taux de défaut augmente à 10 % et que le taux de rendement reste inchangé, vous devrez investir dans une centaine de projets pour conserver un niveau de risque acceptable.

De plus, avec un seuil d’investissement de 1 000 euros par projet soutenu, on se rend compte que le financement participatif n’est finalement pas aussi abordable qu’il pourrait sembler. Il faudrait alors un investissement minimum de 100 000 euros pour garantir une diversification adéquate. Avec une telle somme, il serait préférable d’investir directement dans l’immobilier locatif !

Un investissement bloqué jusque la fin du projet

Récupération des gains et imposition

Il n’est pas possible de récupérer son capital investi lorsque le projet de crowdfunding immobilier a commencé. En effet, le capital est bloqué jusqu’à la fin du projet et vous serez en impossibilité de revendre les titres avant le terme du contrat.

Dans le cadre d’un investissement depuis un Compte Titres, les plus-values réalisées sont soumises au PFU (Prélèvement Forfaitaire Unique) de 30% comprenant notamment les Prélèvements Sociaux.

* tous types d’investissements confondus

Notre avis sur le crowdfunding immobilier

Nous recommandons l’investissement en crowdfunding immobilier. C’est un bon moyen pour diversifier ses investissements tout en ayant la possibilité d’investir son argent dans des projets qui vous tiennent à coeur. Cependant, nous ne vous conseillons pas de mettre toutes vos liquidités sur ce genre de projets mais de sélectionner d’autres opportunités d’investissement immobilier comme l’investissement locatif ou les SCPI. Au contraire de ces deux autres décisions d’investissement, vous bénéficierez d’un investissement avec un horizon de placement court à moyen terme à risque limité, ce qui n’est pas le cas de ces deux autres catégories d’investissement en immobilier locatif.

Vous souhaitez construire votre stratégie d’investissement immobilière et diversifier vos placements ?

Consultez notre comparateur sur les SCPI et notre comparateur sur les plateformes d’investissement immobilier locatif clé en main.

6 réflexions sur “Crowdfunding”

Bonjour, avez-vous un avis sur la plate-forme bienprêter ? Certes il y en a déjà plusieurs sur le Web, mais je trouve vos avis très approfondis et réfléchis donc j’aurai vraiment été intéressée par votre avis personnel 🙂

Merci par avance !

Bonjour Kahra !

Merci beaucoup pour votre commentaire qui fait chaud au cœur 🙂 Je n’ai pas analysé en détail cette plateforme mais j’ai quand même jeté un œil rapide pour vous répondre en regardant leur indicateur de performance.

Voici ce que je peux vous en dire : sur 2 597 projet arrivés à échéance ils n’en ont que 14 en retard (soit 0,5%) dont seulement 5 avec un retard de +6 mois. Il est d’ailleurs encore plus intéressant de voir que sur les projets en retard une partie des intérêts et du capital a été remboursée ce qui montre la capacité de la société à se battre pour récupérer l’argent de ses clients ce qui n’est pas le cas de toutes les plateformes.

Ce sont des données qui surpassent toutes les sociétés que j’ai analysées pour le moment avec pourtant des taux de rendement très intéressants. On voit que les projets de 2022 sont un petit peu secoués mais ça reste très raisonnable.

Je vais vite me pencher sur le sujet car ça me semble être une très très bonne plateforme avec de très beaux résultats.

Bien à vous,

Thibault

Bonjour Thibault, entre temps mes recherches m’ont fait tomber sur un article peu rassurant les concernant, qui met en lumière un potentiel gros conflit d’intérêt puisque manifestement une bonne partie des prêts accordés via la plate-forme serait en fait accordés à des entreprises sœurs (détenues par le fondateur de Bienprêter ou son entourage), à vérifier si cela est avéré ou non mais la personne qui a publié l’information semble être quelqu’un de rigoureux… Je suis d’autant plus intéressée par votre avis du coup !

Merci pour ce retour. Je dois vraiment prendre le temps de regarder ça plus en détails. Je reprends cette semaine la partie crowdfunding donc je vais creuser tout ça pour vous faire un retour au plus vite.

Tombée sur votre article à partir de celui de Tudigo (bien détaillé, merci), je suis surprise de ne pas voir apparaître Wesharebonds, alors qu’ils font du crowdfunding immo, depuis plus de 10 ans. Une raison ?

Bonjour Celine,

Merci pour votre commentaire. La raison est que je n’ai pas encore pris le temps d’analyser leur service en détails. Il faudra que je m’en occupe bientôt 🙂