Crowdfunding immobilier avis : un investissement toujours intéressant ?

L’immobilier en 2023 a connu une crise importante avec l’augmentation drastique des taux d’intérêt et le durcissement des conditions de financement. Ce contexte a directement impacté le crowdfunding immobilier qui finance les promoteurs immobiliers et les marchands de biens. Résultat ? Des retards de plus en plus nombreux et des investisseurs de plus en plus mécontents.

Pour autant, est-ce que cela fait du crowdfunding immobilier un investissement à éviter ? Personnellement je ne pense pas et je vais vous détailler pourquoi dans la suite de cet article.

Mais avant toute chose nous allons définir ce qu’est le crowdfunding immobilier, ses avantages ses inconvénients et sa fiscalité pour bien comprendre le contexte et les différents enjeux.

Table des matières

Qu'est-ce que le crowdfunding immobilier ?

Crowdfunding immobilier définition

Le crowdfunding immobilier, c’est prêter de l’argent à des promoteurs ou à des marchands de biens pour qu’ils puissent mener à bien leurs projets.

C'est quoi un promoteur immobilier ?

Un promoteur immobilier, c’est une entreprise comme Vinci immobilier ou Bouygues Immobilier qui achète des terrains ou des anciens bâtiments pour construire des logements neufs, des nouveaux bureaux ou encore des centres de logistique.

C'est quoi un marchand de biens ?

Un marchand de biens et en général une entreprise beaucoup plus petite avec des projets de moins grande envergure que les promoteurs. L’objectif du marchand de biens est d’acheter un logement ancien et lui apporter de la valeur (travaux de rénovation, division, aménagement du lieux, changement d’usage) afin de le revendre plus cher au bout de quelques mois.

A quoi sert une plateforme de crowdfunding immobilier ?

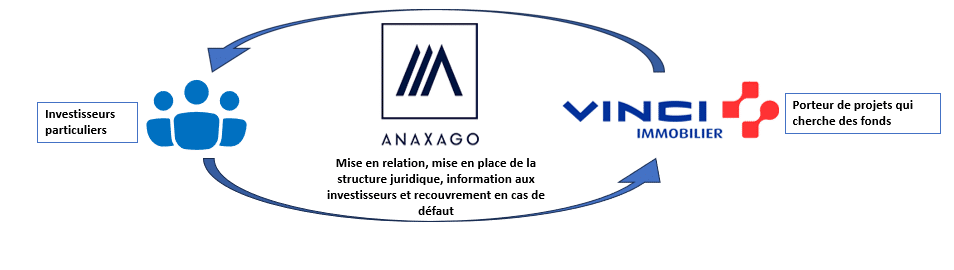

La plateforme de crowdfunding immobilier endosse les rôles suivants :

- Trouver des investisseurs particuliers

- Trouver des porteurs de projets qui cherchent des financements

- Sélectionner des bons projets pour limiter le risque des investisseurs

- Mettre en place toute la structure juridique pour que l’opération puisse se faire

- S’occuper du suivi des projets pour les investisseurs

- S’occuper du recouvrement si le porteur de projet ne rembourse pas

Pour ces missions, la plateforme se rémunère sous forme d’une commission prise sur le montant total levé (de 5 à 15% en moyenne).

Pourquoi des promoteurs ou des marchands de biens lèvent des fonds auprès de particuliers ?

Il y a plusieurs raisons qui peuvent pousser un promoteur ou un marchand de biens à passer par une plateforme de crowdfunding immobilier pour lever des fonds parmi lesquelles :

- Éviter de passer par les process longs et complexes d’une banque

- Pour augmenter l’effet de levier sur les projets

- Pour ne plus être limité par ses fonds propres

- Parce que la banque a refusé le projet

Avec le crowdfunding immobilier les fonds peuvent être débloqués plus rapidement qu’avec une banque. En revanche passer par une plateforme coûte en général beaucoup plus cher que de passer par une banque. Il est donc évident que vous, en tant qu’investisseur

Les avantages du crowdfunding immobilier

Des rendements intéressants

10,3% de rendement en moyenne/an, c’est ce qui est annoncé dans l’étude annuelle de Mazars. Ce sont des rendements très intéressants à titre de comparaison voici les rendements d’autres investissements :

- SCPI : 4,4% en moyenne

- Immobilier fractionné : 6-7%

- Investissement en direct : 3-12% (avec un investissement beaucoup moins passif).

Alors évidemment le rendement n’est qu’un critère parmi d’autres pour juger un investissement mais pour ceux qui souhaitent des rendements ça peut être une très bonne piste.

Un horion d'investissement court

Contrairement aux SCPI, l’investissement immobilier direct (sauf achat revente) et l’immobilier fractionné l’horizon d’investissement est plus court avec le crowdfunding immobilier (22 mois en moyenne) contre au moins 60 mois pour les autres façons d’investir…

Des investissements minimums faibles

Certaines plateformes comme LPB vous proposent d’investir à partir de 1€, ce qui vous permet de diversifier facilement vos investissements sur plusieurs projets.

Le crowdunfing immobilier, un investissement passif ?

Tout dépend comment vous aborder cet investissement. Globalement vous avez deux choix :

- L’initié : il va analyser chaque projet de crowdfunding lui-même. Il va aussi investir dans plusieurs projets chaque mois et suivre leur avancement très régulièrement. C’est une façon de faire qui peut prendre du temps et qui n’est pas très passive et qui peut prendre 1 à 2h par semaine.

- Le passif : il investit dans des projets sans vraiment les analyser et fait confiance à la sélection de la plateforme. Tant que le projet n’est pas arrivé à échéance il ne le suit pas trop. C’est donc un investissement très passif pour lequel il ne prend presque aucun temps (à part au lancement pour choisir les plateformes de crowdfunding immobilier et créer ses comptes).

Les inconvénients du crowdfuning immobillier

Argent bloqué

Votre argent est bloqué pendant toute la durée du prêt. En cas d’urgence vous n’avez aucun moyen de retirer l’argent même avec une décôte. C’est con un élément à prendre en compte avant d’investir.

Pas complètement passif

Il est conseillé d’investir sur plusieurs plateformes de crowdfunding immobilier et sur plusieurs projets. Cela demande donc un peu de temps au début pour se créer des comptes et pour miser sur les projets. Une fois les projets remboursés vous devez en trouver de nouveaux. Contrairement à des SCPI où vous placer votre argent une fis et vous attendez c’es un peu moins passif.

Difficulté à choisir le bon site de crowdfunding immobilier

Choisir un bon site de crowdfunding immobilier peut être complexe quand on ne s’y connaît pas. C’est pourtant crucial car il y a une vraie différence de performance entre une bonne plateforme de crowdfunding et une mauvaise.

Mais pas de panique, j’ai créé pour Immocompare un comparatif des meilleurs sites de crowdfunding immobilier qui vous permettra de coisir rapidement la meilleure

Les risques du crowdfunding immobilier

Perte en capital

Lorsque vous investissez en crowdfunding immobilier vous achetez une obligation émise par la société. C’est un contrat entre la société et vous qui vous promet d’être remboursés avec des intérêts. Malheureusement si la société n’a plus d’argent et fait faillite, vous ne serez jamais remboursé (c’est dans le pire des cas). Dans la théorie vous pouvez donc perdre la totalité de votre investissement. En réalité il existe quand même des garanties qui permettent de drastiquement limiter ce risque.

Par exemple, le contrat peut stipuler qu’en cas de non-remboursement l’un des biens détenus par la société vous appartienne pour vous rembourser.

Liquidité

Même si vous avez des garanties qui limitent le risque de perte en capital, si une société fait faillite vous serez remboursé en retard (parfois plusieurs années).

Il n’y a pas que dans le cas d’une faillite que vous pouvez observer un retard sur votre remboursement. Il peut arriver que le marchand de biens ou le promoteur n’arrive pas à vendre son projet ce qui l’empêche de vous rembourser.

En général votre projet commence par être en retard car le porteur de projet a du mal à vendre. Si cela s’éternise et qu’il devient en difficulté financière il peut alors faire faillite car il n’arriv eplus à rembourser sa dette bancaire.

Risque de contrapartie

Le risque de contrepartie, c’est la possibilité que la société de crowdfunding immobilier avec laquelle vous investissez fasse faillite. Dans ce cas la continuité des projets pourrait être compliquée et cela mettrait en péril votre investissement. C’est une des raisons pour lesquels il est important de comparer et de diversifier son investissement.

Est-ce que c’est déjà arrivé ? En 2018 le pionnier du crowdlending Unilend est en cessation de paiements mais est racheté par un de ses concurrents. Les 12m€ de prêt qui étaient encore dues aux investisseurs ont donc été pour la plupart remboursés.

Risque de conflit d'intérêts

Le crowdfunding immobilier, c’est prêter de l’argent à des promoteurs ou à des marchands de biens pour qu’ils puissent mener à bien leurs projets.

Zoom sur la fiscalité du crowdfunding immobilier

La flat tax

C’est le plus simple à déclarer. Si sur 1 000 investis vous gagner 1 100€ vous allez payer 30% de 100€ soit 30€ d’imposition.

C’est une fiscalité qui reste tout de même conséquente et à prendre en compte au moment de prendre votre décision d’investissement

L'imposition sur le revenu du crowdfunding immobilier

Lorsque vous choisissez la Flat tax vus payer 17,2% de cotisations sociales et 12,8% d’impôts sur le revenu. Par conséquent si vous avez un TMI inférieur à 12,8€ (0% ou 11%) il est plus avantageux pour vus de passer par l’imposition sur le revenu (à part si vous avez un TMI à 0% le gain eest assez faible).

Si on reprend notre exemple ci-dessus au lieu de payer 30€ d’impôts, vous auriez payé 28,2€ soit un gain de 1,8€.

Le PEA-PME

Il est possible d’investir dans le crowdfunding immobilier avec un PEA-PME qui vous permet au bout de 5 ans de ne plus payer les 12,8% d’IR ! Si on remprend notre exemple, au lieu de payer 30€ d’impôts vous aller payer 17,2€ d’impôts. Ce qui n’est clairement pas négligeable.

Attention cepedant aux frais de votre PEA-PME qui pourrait rendre l’opération moins intéressante. Récemment Boursorama et homunity ont développé un partenariat qui vous permet d’investir dans des projets sans frais de transactions.

Est-ce que je paye l'IFI si j'investis en crowdfunding immobilier

Avec le crowdfunding immobilier vous n’achetez pas de la pierre en direct. Vous pouvez donc vous exposer à l’immobilier sans que votre fortune immobilière augmente. Vous n’êtes pas sujet à l’IFI avec cet investissement.

Avec les nouveaux dispositifs PEA-PME l’investissement en crowdfunding immobilier devient encore plus intéressant ! C’est un gros point positif selon moi pour tout le secteur.

Crowdfunding immobilier vs SCPI le match

- Rendements : avantage crowdfunding qui va chercher du 10% brut en moyenne vs 4% brut en moyenne pour les SCPI

- Fiscalité : avantage crowdfunding avec la flat tax (30%) vs revenus fonciers (TMI + 17,2% de cotisations sociales

- Frais : victoire facile du crowdfunding qui ne prend pas de frais auprès des investisseurs contre des SCPI avec des structures de frais assez importantes (10% à l’entrée)

- Liquidité : avantage SCPI, c’est simple vous n’avez tout simplement aucune liquidité avec le crowdfunding vs une liquidité moyenne auprès des SCPI

- Diversification : victoire des SCPI. Avec une part de SCPI vous investissez dans des dizaines de biens vs 1 seul sur un projet de crowdfunding immobilier.

- Passivité : avantage SCPI car une fois votre investissement réalisé, vous n’avez plus rien à faire. Vous avez aussi plusieurs solutions pour investir en automatique ce qui n’est pas le cas.

Rétrospective 2023 du crowdfunding immobilier que s'est-il passé ?

Des taux d'intérêts qui explosent

Des taux d’intérêt qui augmentent très rapidement, ça implique beaucoup de chose pour les promoteurs et les marchands de biens parmi les suivantes :

- L’emprunt coûte plus cher : leur business model qui repose principalement sur l’endettement devient en 1 an beaucoup moins intéressant avec des marges qui se réduisent avec un coût de l’emprunt qui fait X4.

- Il y a moins d’acheteurs : avec le durcissement des conditions d’emprunts et une capacité à emprunter qui diminue de 30% pour les Français, il devient plus compliqué de trouver des clients une fois le projet terminé.

- Les prix baissent : avec une demande qui a rapidement baissé les prix ont suivi et ont perdu dans les 5% en France et même bien plus dans les grandes métropoles. Forcément, ça n’aide pas les marchands de biens qui achètent pour revendre plus cher?

Le nombre de retard dans le crowdfunding immobilier qui suit

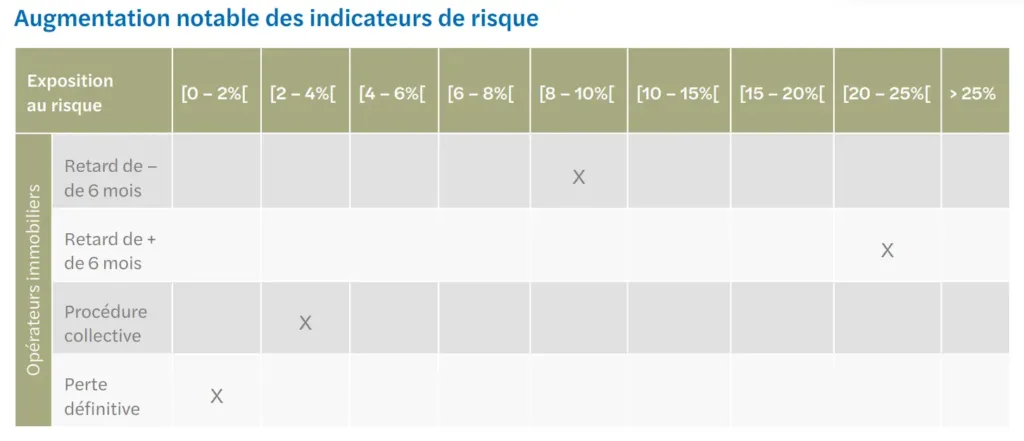

Alors forcément quand vous prêtez de l’argent à des promoteurs ou à des marchands de biens dans ce contexte, il faut s’attendre à avoir un peu de mal à se faire rembourser. C’est donc ce qui a été analysé dans les chiffres par Mazras, un cabinet d’audit reconnu. Voici quelques points à retenir de ce tableau :

- Sur le tableau ci-dessous on vit donc que le taux de retard de +6 mois est passé entre 20 à 25% des projets en moyenne ce qui est énorme.

- Il faut cependant nuancer car un retard ne signifie pas forcément une perte. Grâce notamment aux garanties mises en place seules 0 à 2% des projets sont en perte définitive (ce qui ne veut pas non plus dire que toute la somme a été perdue)

- Autre nuance le taux de perte n’a sûrement pas encore vu l’impacte des conditions difficiles de 2023 car un projet met du temps avant d’être déclaré en perte (il faut au moins +1 an). On pourra donc sûrement faire les comptes en 2025 sur les projets en perte.

Investir en 2024 en crowdfunding immobilier mon avis

Des taux d'intérêt stables voir en diminution

La BCE qui décide les taux d’intérêt suit principalement 1 indicateur, l’inflation. L’inflation galopante en 2022 et 2023 a forcé la BCE à rapidement augmenter ses taux. Aujourd »hui l’inflation de la zone Euro est maîtrisée à 2,4%. Par conséquent les taux d’intérêt ne devraient plus augmenter. Les marchés prévoient même une baisse de ces taux fin 2024. Forcément ça serait de bon augure pour le Crwdfunding immobilier

Plus de recul sur les plateformes

Jusqu’à 2023 le crowdfunding n’avait connu qu’une période faste de l’immobilier. Il était donc plus difficile de faire le tri entre les sociétés sérieuses de crowdfunding immobilier et les autres qui étaient un peu laxistes dans la sélection de leur projet. En effet, dans un marché en forte hausse tout le monde réussit.

Après cette crise en revanche on va pouvoir analyser les performances pour voir qui sélectionne rigoureusement ses projets et qui ne le fait pas.

Je remarque déjà des plateformes qui sortent du lot comme Monego ou Homunity

Plus de sélectivité des projets

Par ailleurs, les plateformes de crowdfunding qui vient leurs taux de retard exploser sont en situation d’alerte et vont donc être plus enclin à augmenter la sélectivité de leur projet. On peut déjà observer que la plupart des plateformes demandent plus de garanties et plus d’informations aux porteurs de projet ce qui va limiter le risque pour les investisseurs.

Des taux plus intéressants

Avec des taux directeurs plus élevés les plateformes s’adaptent et proposent des taux d’intérêt supérieurs. Ainsi on observe que le rendement proposé a augmenté d’1 point (de 9,3% à 10,3%) selon Mazars.

Le décalage dans le crowdfunding

Les projets durent en moyenne 2 ans. Les promoteurs lèvent de l’argent dans un certain contexte économique et vendent dans un contexte qui peut être totalement différent.

Les projets qui arrivent à échéance maintenant ont levé de l’argent en 2021, 2022. Des périodes où les taux étaient très bas, où l’immobilier montait très rapidement et où tous les projets marchaient. Les investisseurs ont donc investi dans une période ou les sociétés de crowdfunding proposaient des taux bas et peu de garanties car tout fonctionnait. Sauf que le moment des remboursements arrive et que le contexte a complètement changé.

Aujourd’hui c’est tout le contraire vous pouvez investir à un moment où les rendements sont plus élevés et où la sélectivité est maximale pour récupérer votre argent à un moment où les conditions devraient être beaucoup plus favorables. Votre ratio risque/rendement est donc bien meilleur et je vois une réelle opportunité à investir dans le crowdfunding immobilier maintenant.

Comment investir en crowdfunding immobilier en 2024 ?

Bien sélectionner sa plateforme de crowdfunding immobilier

Bien que je pense que les conditions pour investir dans le crowdfunding immobilier en 2024 sont favorables, il faut faire attention à un point, c’est que les sociétés de crowdfunding immobilier ont beaucoup plus de chance de faire faillite maintenant qu’il y a 2-3 ans. C’est donc un risque à prendre en compte. Pour choisir les meilleures plateformes et ne pas vous tromper, je vous invite à découvrir mon comparatif du crowdfunding immobilier.

Se créer un compte

Une fois la plateforme choisi, vous n’avez plus qu’à vous créer un compte (10min). une fois votre compte validé vous pouvez créditer votre compte par carte bancaire ou pas virement. Enfin, vous n’avez plus qu’à sélectionner un prjet en cours de collecte pour investir dessus (quelques clics).

Conclusion : oui, investir en crowdfunding immobilier en 2024 est intéressant

Le crowdfunding immobilier est un investissement qui peut être très intéressant au vu de ses rendements élevés et de la possiblité d’investir avec une enveloppe fiscale intéressante (PEA-PME). Cela dit le risque de liquidité et le risque de perte en capital restent élevés. Il est donc primordial de diversifier un maximum son portefeuille.

Dans la théorie investir avec 3 plateformes sur une trentaine de projets commence à être une bonne diversification. Il faut aussi considérer que le crowdfunding immobilier ne devrait pas dépasser idéalement les 10% à 20% de votre portefeuille. Ainsi, pour investir en crowdfunding avec un investissement moyen de 500€/projet il faudrait que votre patrimoine total soit compris entre 150k€ et 300k€ pour un investissement total en crowdfunding immobilier de 15k€ à 60k€.

Questions fréquentes

Comment déclarer les bénéfice crowdfunding immobilier

Vous pouvez déclarer vos revenus de crowdfunding immobilier à la flat-tax (30% des profits) ou à l’impôt sur le revenu (TMI + 17,2%)

Comment investir dans le crowdfunding immobilier

Pour investir dans le crowdfunding immobilier il vous suffit de choisir la meilleure société de crowdfunding immobilier, de vous y inscrire, d’y déposer des fonds et de sélectionner un de ses projets. C’est bon, vous avez investi dans le crowdfunding immobilier !

Thibault