Faut-il acheter ou louer sa résidence principale ?

J’ai décidé de m’attaquer à un gros morceau dans cet article car c’est à la fois l’une des questions que les primo-accédants se posent le plus mais c’est aussi l’une des questions les plus complexes tant le nombre de paramètres à prendre en compte pour donner une réponse est importante.

Avant de rentrer dans le détail, la première réponse très simple que je peux donner c’est que ça dépend de votre situation et du contexte économique ! Malgré l’importante propagande médiatique des 15 dernières années, acheter sa résidence principale n’est pas toujours plus favorable que de la louer. Alors pas de panique pour ceux qui ne souhaitent pas s’endetter ou qui veulent garder la flexibilité de la location, il existe des cas où acheter sa résidence principale est moins intéressant que de rester locataire surtout en cette période de taux très élevés.

Pour que cet article soit intemporel je vous mets à disposition le modèle réalisé pour que vous puissiez rentrer vos propres hypothèses en fonction de votre situation et du contexte actuel.

Pour le recevoir, il vous suffit de commenter cet article pour que je vous l’envoie sur votre adresse mail 🙂

Table des matières

Les avantages et les inconvénients d'acheter sa résidence principale

Avantages

Fiscalité avantageuse (pas d’impôt sur les plus-values)

Une épargne « forcée »

Investir de l’argent que l’on a pas

Investissement facile d’accès et rassurant

L’inflation joue en votre faveur

Inconvénients

- Moins de flexibilité

Coût de l’emprunt très élevé en 2024

Risque de perte en capital

Des frais importants (notaire et agence)

Paiements de taxes et de charges

Coût d’entretien

Pourquoi acheter sa résidence principale n’est "plus" forcément la meilleure solution ?

Étant de 1998, j’ai grandi dans un contexte où l’achat de la résidence principale était l’investissement à réaliser absolument et le plus tôt possible pour ne pas jeter de l’argent de ses loyers par la fenêtre. Normal, vous me direz, tant l’immobilier en France à augmenter de façon drastique ces 20 dernières années avec la baisse des taux.

Cependant, le contexte a changé ces dernières années et ce qu’on nous a inculqué depuis des dizaines d’années pourrait ne plus être vrai et en voici quelques raisons :

- Les taux d’intérêts : aujourd’hui un emprunt représente un coût massif pour l’acheteur de sa résidence principale (133k€ vs 26k€ pour un emprunt de 200k€ sur 25 ans). Dans certaines villes, les intérêts de votre emprunt sont parfois supérieurs aux loyers que vous auriez payés !

- L’évolution des prix : comme je l’ai dit plus tôt, les prix des 20 dernières années ont explosé partout en France, dopés par trois facteurs principaux que sont l’inflation des salaires, la baisse historique des taux et l’allongement du temps d’emprunt. Pour plus de détail sur le marché de l’immobilier, je vous invite d’ailleurs à découvrir mon article faut-il investir dans l’immobilier en 2024. Sur ces trois facteurs, on peut considérer que l’inflation des salaires devrait se poursuivre car elle suit l’inflation classique mais les deux autres sont beaucoup plus incertain. Les taux étaient négatifs en Europe et la durée d’emprunt moyenne se rapproche du maximum légal. On peut donc en conclure que ces deux facteurs ne devraient plus servir de boosteur aux prix de l’immobilier dans les prochaines années ce qui devrait drastiquement limiter leur hausse et donc rendre l’investissement en résidence principale moins intéressant qu’avant.

Les coûts d‘un achat de résidence principale

Au-delà du contexte changeant, trop de gens réfléchissent encore trop simplement avec un raisonnement simpliste qui dit qu’en étant locataire je perds l’argent des loyers alors qu’en étant propriétaire je mets de l’argent de côté en remboursant l’emprunt. Attention, ce n’est pas complètement faux mais devenir propriétaire c’est loin d’être gratuit avec :

- La taxe foncière

- Les charges de copropriété

- L’entretien de votre bien

- Les grosses réparations dans votre copropriété

- Les frais de notaire

- Les frais d’agence

Tous ces nouveaux éléments ne veulent pas dire qu’acheter sa résidence principale est forcément moins intéressant mais il est important de les prendre en compte au moment de prendre une décision aussi importante.

Acheter sa résidence principale ou louer : pas tous logés à la même enseigne

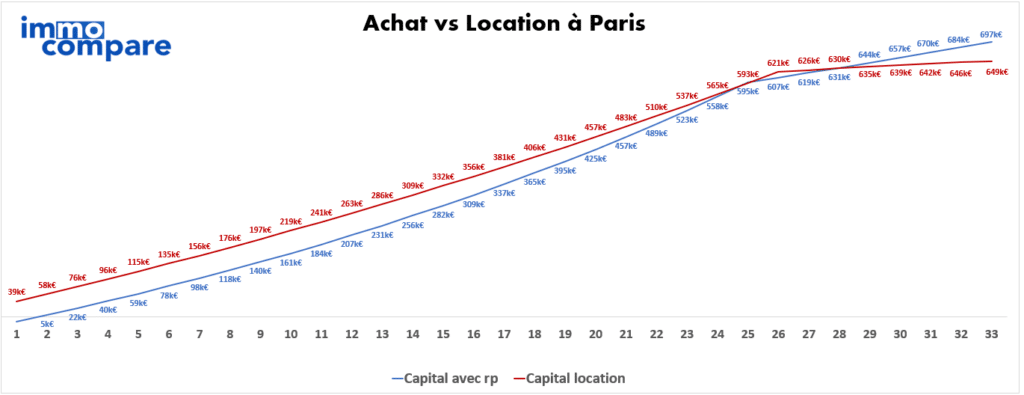

En fonction de là où vous habitez, la réponse va être complètement différente. Les loyers annuels à Paris ne représentent par exemple que 2 à 3% du prix d’achat du bien quand ils peuvent représenter 10% du prix d’achat dans d’autres villes ce qui change complètement la donne dans notre calcul.

Voici quelques exemples selon une étude de MeilleurTaux :

- Paris : il faut 30 ans pour que financièrement l’achat de sa résidence principale soit plus intéressant que de rester locataire.

- Lyon : il faut 22 ans pour que financièrement l’achat de sa résidence principale soit plus intéressant que de rester locataire.

- Marseille : il faut 13 ans pour que financièrement l’achat de sa résidence principale soit plus intéressant que de rester locataire.

- Lille : il faut 20 ans pour que financièrement l’achat de sa résidence principale soit plus intéressant que de rester locataire.

- Mulhouse : il faut 1 ans et 6 mois pour que financièrement l’achat de sa résidence principale soit plus intéressant que de rester locataire.

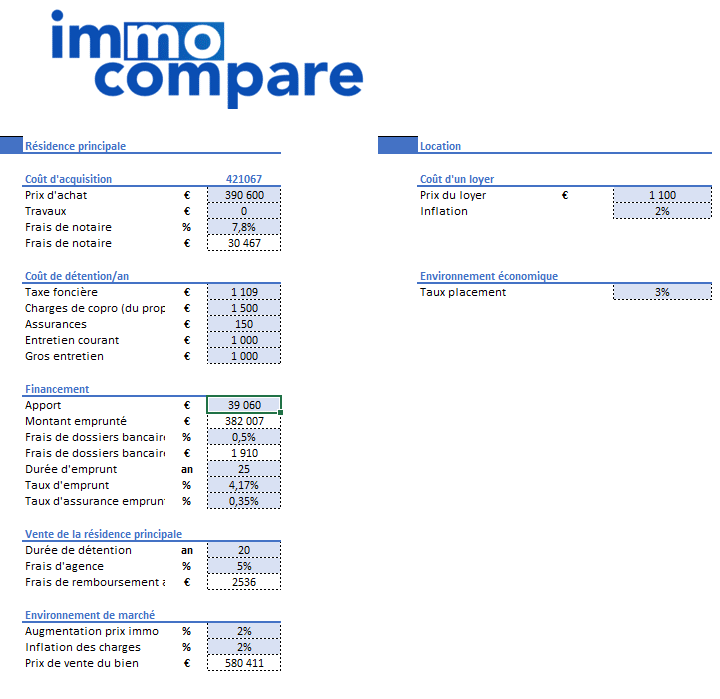

Explication du modèle Immocompare

Les cases bleus

Ce sont les hypothèses que vous devez rentrer vous-même. Vous pouvez aussi décider de me faire confiance sur certaine d’entres elles comme :

- L’augmentation du prix de l’immobilier : je me base sur l’historique des chiffres de l’INSEE et diminuant la croissance du secteur comme cité plus haut.

- L’inflation : je me base sur les chiffres historiques proposés par l’INSEE.

- Les frais d’entretien : je prends généralement 0,5% du prix d’achat du bien (je lisse les grosses dépenses comme un ravalement de façade).

- Le taux de placement : c’est une hypothèse très importante pour comparer vos deux choix. J’ai préféré par soucis de simplicité émettre l’hypothèse que vous placiez la différence entre le prix du loyer et vos dépenses mensuelles si vous achetez dans des placements sans risques comme le Livret A à 3% net. Libre à vous de mettre moins ou plus en fonction de votre profil d’investisseur. Globalement, je pense qu’avec une vision long-terme il est possible d’aller chercher du 5% net sans trop de difficulté ou de connaissances.

Les cases blanches

Ce sont des données calculées automatiquement. Pour éviter de dérégler le modèle il ne faut pas y toucher 😉

Les résultats du modèle

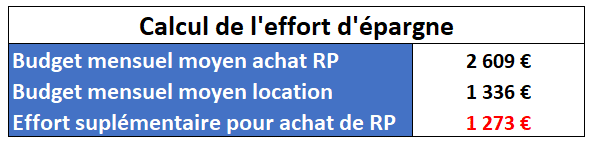

Le modèle vous donne deux résultats principaux :

- Quel budget vous devez attribuer en plus pour acheter votre résidence principale (à noter que dans notre modèle ce budget supplémentaire est placé sur des investissements sans risque ce qui fait que l’effort d’épargne reste le même)

- À partir de quelle année l’achat d’une résidence principale devient plus intéressant que de rester locataire.

Pour l’instant, seuls le prisme financier et la création de capital ont été pris en compte mais ils existent de nombreux autres facteurs importants que je vous détaille ci-dessous. Allez, encore un peu de courage et vous aurez tous les éléments nécessaires pour prendre une décision avisée 🙂

Les éléments extra-financiers à prendre en compte pour prendre sa décision finale

Votre profil d'épargnant

Partons du cas suivant dans lequel vous avez deux choix :

- Acheter une RP pour laquelle vous devrez débourser 2k/mois pour les mensualités de crédit, les frais d’entretien, les charges de copro, la taxe foncière etc.

- Louer un appartement qui vous coûte 1k€/mois

A partir de là, le modèle d’Immocomapre estime deux choses pour comparer les deux options :

1 – vous épargnez la différence soit 1k€ (vous ne le dépensez pas)

2 – vous l’investissez dans un placement qui rapporte x%/an (à vous de choisir)

Par conséquent, si vous ne pensez pas placer la différence tous les mois et donc avoir un rendement de 0% les résultats vont être complètement différents (il suffit de mettre 0 dans la case « taux de placement » pour voir l’impacte sur le résultat). Si vous ne pensez pas non plus être capable d’épargner, la différence d’impact ne sera que d’autant plus grand.

Exemple :

- À Paris, si vous épargnez et investissez 100% de la différence (les 1k€) dans un placement à 3% net de fisca, louer est plus intéressant pendant 25 ans.

- Si vous épargnez toutes les différence mais ne l’investissez pas louer est plus avantageux pendant 13 ans.

- Si vous n’épargnez que 50% de la différence et ne l’investissez pas louer est plus avantageux que pendant 6 ans.

Si achetez votre résidence principale ne vous convient pas mais que vous ne savez pas dans quoi investir je vous invite à télécharger le guide 2024 de l’investissement immobilier qui vous fera découvrir toutes les façons d’investir dans l’immobilier selon votre profil.

Votre horizon de temps

Le deuxième facteur essentiel que vous devez prendre en compte avant d’acheter votre résidence principale est votre horizon d’investissement. Je m’explique. Globalement notre modèle montre qu’acheter et revendre sa résidence principale rapidement (-10 ans) est une très mauvaise idée pour les raisons suivantes :

- Au début les mensualités de votre prêt sont principalement composées des intérêts (pour une mensualité de 2k€ vous payez 1,2k€ d’intérêts la première année vs 700€ la 15ème année)

- Votre bien n’a pas pris assez de valeur pour compenser les frais de notaires (8% du bien) et les frais d’agence à la revente (5%) et les frais de remboursement anticipé soit environ 44k€ de perdus si vous revendez au bout d’un an votre bien acheté 300k€.

Ainsi avant de prendre une décision je vous recommande vivement de vous faire un bilan de vie et de vous poser quelques questions :

- Est-ce que vous vous projetez à long-termes dans votre ville actuelle ?

- Est-ce que votre travail peut vous obliger à déménager à tout moment ?

- Est-ce que vous devrez changer d’appartement pour accueillir des enfants dans un plus grand espace ?

Les stratégies complémentaires à mettre en place

Location + investissement locatif

Si vous souhaitez garder de la flexibilité dans votre lieu de vie mais quand même utiliser l’effet de levier de l’investissement immobilier, vous pouvez investir dans un bien locatif et continuer à louer votre résidence principale. Attention, faire un investissement est bien plus risqué que d’acheter votre résidence principale. Il peut donc être intéressant de se faire aider par un société d’investissement locatif clé en main. J’ai d’ailleurs rédiger un guide complet sur ce mode d’investissement que vous pouvez trouver en cliquant juste ci-dessous.

Louer sa résidence principale et en acheter une nouvelle

Un autre scénario envisageable est de mettre votre résidence principale en location puis d’en acheter une autre ce qui vous permet par la suite de continuer à amortir votre achat. Cependant il est fort probable que pour que ce montage soit faisable votre capacité d’emprunt et donc votre salaire aient augmenté. C’est un sujet à creuser … qui est inclus dans le modèle Excel et vous aider à modéliser ces possibilités.

En conclusion : 1 erreur à ne surtout pas faire

Pour conclure, l’erreur à ne pas faire serait de vous précipiter dans l’achat de votre résidence principale avec le risque de perdre une somme d’argent très conséquente si vous devez la revendre au bout de quelques années seulement. En revanche, acheter sa résidence principale avec une vision long-terme reste intéressant dans la plupart des cas face à la location surtout dans les petites villes et les villes de tailles intermédiaires où les prix au m2 sont bas.

Globalement acheter sa résidence principale c’est oui si :

- Vous avez dû mal à mettre de l’argent de côté sans y être forcé

- C’est le seul type d’investissement qui peut vous convenir

- Vous avez une vision long-terme

Questions fréquentes

Faut il acheter ou louer sa résidence principale

Il n’existe pas de réponse toute faite à cette question car cela va dépendre de votre capacité à épargner, de votre horizon d’investissement, de la ville où vous souhaitez habiter, et des taux d’intérêts ou encore de votre durée d’emprunt.

Thibault