Le TRI immobilier : l'indicateur ultime pour mesurer son rendement ?

Vous êtes à la recherche d’un moyen fiable pour évaluer la rentabilité de vos investissements immobiliers locatifs ? Le TRI immobilier est l’indicateur dont vous avez besoin. Dans cet article, nous allons vous montrer comment le TRI immobilier peut vous aider à prendre des décisions éclairées et rentables dans le monde de l’investissement immobilier locatif.

Qu'est-ce que le TRI immobilier et pourquoi est-il important ?

Le TRI, ou Taux de Rendement Interne, est un outil financier qui permet de mesurer la rentabilité d’un investissement. En investissement immobilier locatif, le TRI immobilier est utilisé pour évaluer la performance d’un bien sur une période donnée. Il prend en compte non seulement les revenus locatifs, mais aussi les dépenses, les évolutions de valeur et la durée de l’investissement.

Le TRI immobilier est important car il permet de comparer différents investissements immobiliers en tenant compte de l’ensemble des paramètres financiers. Il vous donne une vision globale de la rentabilité de votre investissement, ce qui vous permet d’optimiser vos choix et de maximiser vos gains. On peut considérer que c’est l’indicateur le plus fiable pour mesurer le rentabilité finale d’un investissement.

On a dans l’ordre :

Le rentabilité brut

La rentabilité nette

La rentabilité nette nette

Le cash flow

Le TRI

Cet indicateur est si fiable qu’il est notamment utilisé par les fonds de Private Equity pour estimer la rentabilité de leurs investissement dans des entreprises

Comment calculer le TRI immobilier : Une méthode simple

Il y a deux concepts très important sous-jacents au calcul du TRI :

- 100€ reçus aujourd’hui valent plus que 100€ reçus demain qui eux mêmes valent plus que 100€ reçus dans 1 mois. Le TRI prend en compte ce consensus financier

- Tous les casflows entrants comme sortants sont pris en compte dans le calcul du TRI il est donc important de bien calculer le cash flow annuel lié à son investissement pour calculer correctement sont TRI.

Le TRI permet ainsi de calculer précisément le rendement de votre investissement en prenant en compte vos cash flows annuels, le prix d’achat du bien, le prix de revente et au bout de combien de temps vous allez toucher vos cash flows.

Le calcul du TRI immobilier peut sembler complexe au premier abord, mais avec une approche méthodique, il devient plus facile à comprendre. Voici les étapes pour calculer le TRI immobilier :

- Estimer les flux de trésorerie : Il s’agit des revenus locatifs et des dépenses liées à l’investissement. Prenez en compte les loyers, les charges, les frais de gestion, les impôts, les travaux, etc.

- Déterminer la durée de l’investissement : Il s’agit du nombre d’années pendant lesquelles vous prévoyez de conserver le bien.

- Estimer la valeur de revente : Essayez d’estimer la valeur de votre bien immobilier à la fin de la période d’investissement, en tenant compte de l’évolution du marché immobilier.

- Utiliser une formule de calcul : le plus simple est d’utiliser excel pour calculer le TRI

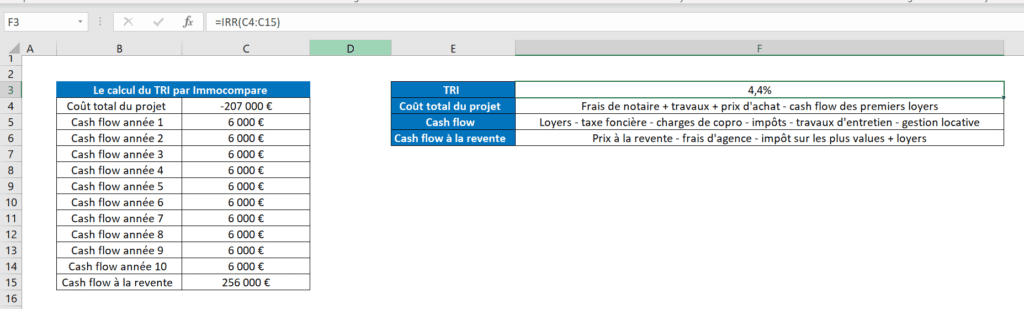

Exemple concret de calcul de TRI immobilier

Pour illustrer le calcul du TRI immobilier, prenons l’exemple d’un investissement immobilier locatif de 200 000 € avec les caractéristiques suivantes :

- Revenus locatifs annuels : 12 000 €

- Charges annuelles : 2 000 €

- Frais de gestion annuels : 1 200 €

- Impôts annuels : 2 800 €

- Travaux initiaux : 10 000 €

- Durée de l’investissement : 10 ans

- Valeur de revente estimée : 250 000 €

- Flux de trésorerie (cash flow) : Les revenus locatifs annuels (12 000 €) moins les charges annuelles (2 000 €), les frais de gestion annuels (1 200 €) et les impôts annuels (2 800 €) donnent un flux de trésorerie annuel de 6 000 €.

Durée de l’investissement : Dans cet exemple, la durée de l’investissement est de 10 ans.

Valeur de revente : La valeur de revente estimée du bien après 10 ans est de 250 000 €.

Calcul du TRI immobilier : utiliser la formule IRR (en anglais) ou TRI (en français) sur excel pur calculer le TRI de votre investissement immobilier.

Attention, cet exemple est très optimiste et n’est pas représentatif de la pluspart des investissements dans l’immobilier locatif

Ici nous avons un TRI de 4,1% ce qui peut sembler assez faible comparé à de l’argent investit en Bourse (5-7% par an en général) ou même le Livret A qui est à 3% actuellement.

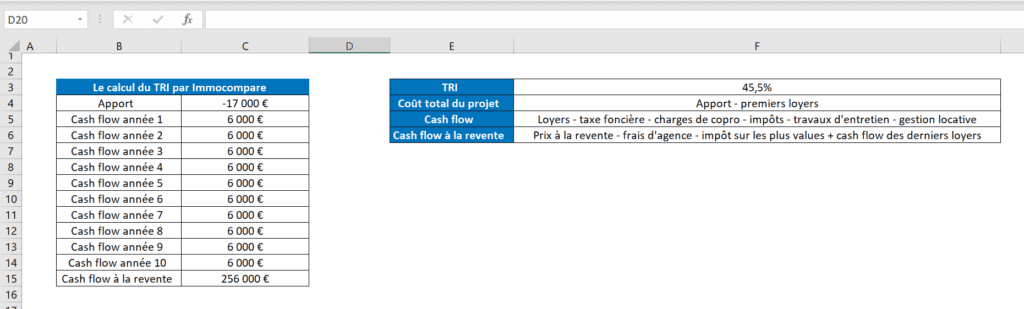

Cependant le cash flow initial mais remplis n’est pas le bon. En effet, nous avon entré le coût total du projetmais ce n’est pas ce que vous avez investi à titre personnel. Ainsi, si on estime que vous avez uniquement investi 20k€ d’apport on passe à 45,5% de TRI !!! Un investissement inégalable grâce à l’effet de levier. Si vous souhaitez obtenir ce type de TRI mais que vous n’avez pas le temps d’investir dans l’immobilier vous pouvez passer par des solutions d’investissement clés en main comme Beanstock ou Masteos qui s’occupent de tout le processus à votre place.

Les avantages du TRI immobilier pour les investisseurs

Le TRI immobilier offre plusieurs avantages pour les investisseurs immobiliers. Voici quelques-uns des principaux avantages de cet indicateur :

Comparaison facilitée : Le TRI immobilier vous permet de comparer facilement différents investissements immobiliers locatifs en tenant compte de tous les paramètres financiers pertinents. Cela vous aide à choisir les investissements les plus rentables.

Prise en compte de la durée de l’investissement : Contrairement à d’autres indicateurs de rentabilité, le TRI immobilier tient compte de la durée de l’investissement, ce qui est essentiel pour évaluer la performance d’un investissement immobilier locatif.

Évaluation globale de la rentabilité : Le TRI immobilier prend en compte à la fois les revenus locatifs et les dépenses, ainsi que les évolutions de valeur du bien, ce qui vous donne une vision globale de la rentabilité de votre investissement.

Facilité de calcul : Bien que le calcul du TRI immobilier puisse sembler complexe, il est en réalité assez simple à réaliser avec une approche méthodique, comme nous l’avons montré dans l’exemple ci-dessus.

Les limites du TRI immobilier et comment les surmonter

Malgré ses avantages, le TRI immobilier présente également certaines limites. Voici quelques-unes de ces limites et comment les surmonter :

Hypothèses sur la valeur de revente : Le TRI immobilier repose sur une estimation de la valeur de revente du bien à la fin de la période d’investissement, ce qui peut être incertain. Pour atténuer cette incertitude, vous pouvez vous baser sur des données historiques et des prévisions du marché immobilier pour estimer la valeur de revente.

Sensibilité aux variations des flux de trésorerie : Le TRI immobilier est sensible aux variations des flux de trésorerie, notamment les revenus locatifs et les dépenses. Pour éviter les surprises, vous pouvez adopter une approche prudente en incluant des marges de sécurité dans vos estimations de revenus locatifs et de dépenses.

- Difficulté à comparer les investissements de durées différentes : Comparer les TRI immobiliers de différents investissements avec des durées différentes peut être délicat, car un TRI plus élevé sur une période plus courte pourrait ne pas être nécessairement plus rentable sur le long terme. Pour résoudre ce problème, vous pouvez normaliser les durées des investissements en utilisant une période commune de référence, ce qui vous permettra de comparer plus facilement les TRI immobiliers.

- Pas toujours représentatif de la rentabilité réelle : Le TRI immobilier est un indicateur de rentabilité, mais il ne prend pas en compte certains facteurs non financiers, tels que la qualité du bien, la localisation ou la demande locative. Il est donc important de considérer ces facteurs en plus du TRI immobilier pour évaluer la rentabilité globale de votre investissement immobilier locatif.

Pourquoi utiliser le TRI immobilier en complément d'autres indicateurs

Le TRI immobilier est un indicateur clé pour évaluer la rentabilité d’un investissement immobilier locatif, mais il est important de l’utiliser en complément d’autres indicateurs, tels que :

- La rentabilité locative brute : Elle est calculée en divisant les revenus locatifs annuels par le prix d’achat du bien. Cet indicateur donne une première estimation de la rentabilité, mais ne prend pas en compte les dépenses liées à l’investissement.

- La rentabilité locative nette : Elle est calculée en prenant en compte les revenus locatifs annuels et les dépenses liées à l’investissement. Cet indicateur est plus précis que la rentabilité locative brute, mais ne prend toujours pas en compte les évolutions de valeur du bien.

- Le cash-flow : Il représente la différence entre les revenus locatifs et les dépenses liées à l’investissement. Un cash-flow positif indique que l’investissement génère un revenu régulier, tandis qu’un cash-flow négatif signifie que l’investissement coûte de l’argent chaque mois.

En combinant ces indicateurs avec le TRI immobilier, vous obtiendrez une vision plus complète de la rentabilité de votre investissement immobilier locatif, ce qui vous permettra de prendre des décisions éclairées et de maximiser vos gains.

Conclusion : Le TRI immobilier, un outil essentiel pour réussir en investissement immobilier locatif

Le TRI immobilier est un indicateur clé pour évaluer la rentabilité d’un investissement immobilier locatif. Il vous permet de comparer différents investissements en tenant compte de l’ensemble des paramètres financiers, et de maximiser vos gains. En complément d’autres indicateurs, le TRI immobilier vous offre une vision globale de la rentabilité de votre investissement.

En maîtrisant le calcul et l’interprétation du TRI immobilier, vous serez mieux armé pour réussir en investissement immobilier locatif et atteindre vos objectifs financiers. Alors, n’attendez plus, et commencez dès aujourd’hui à utiliser le TRI immobilier pour optimiser vos choix et maximiser votre rentabilité dans le monde de l’investissement immobilier locatif.

Articles récents

Notez cet article !

Note moyenne 0 / 5. Nombre de votes 0