La fiscalité des SCPI : ce que vous allez payer

Les Sociétés Civiles de Placement Immobilier (SCPI) sont devenues une option d’investissement de plus en plus populaire pour ceux qui cherchent à diversifier leur portefeuille et à générer des revenus passifs. Cependant, il est essentiel de comprendre la fiscalité des SCPI avant de se lancer. Dans cet article, nous vous guidons à travers les différentes taxes et impôts qui s’appliquent aux SCPI en développant chaque partie plus en détail.

Qu'est-ce qu'une SCPI

Une SCPI est une société qui collecte des fonds auprès d’investisseurs pour acquérir et gérer un portefeuille d’actifs immobiliers. Les investisseurs deviennent ainsi copropriétaires de ces biens et perçoivent des revenus locatifs proportionnels à leurs parts. Les SCPI permettent d’accéder au marché immobilier sans avoir à gérer directement les biens et en mutualisant les risques.

L’investissement SCPI est diversifié et propose plusieurs types de produits adaptés aux différents profils d’investisseurs et à leurs objectifs. On distingue notamment les SCPI de rendement, qui cherchent à offrir un rendement locatif élevé, les SCPI fiscales, qui permettent de bénéficier d’avantages fiscaux, et les SCPI de valorisation, qui visent à réaliser des plus-values à long terme. Pour en savoir plus vous pouvez aussi découvrir le site www.economie.gouv.fr.

Les étapes de la vente immobilière

Lors de l’achat de parts de SCPI à capital fixe, une taxe spécifique s’applique : le droit d’enregistrement. Il est généralement égal à 5% du prix d’exécution de la transaction (à la charge de l’acheteur et perçu par le Trésor Public). Ce droit ne s’applique pas aux SCPI à capital variable, où le prix des parts est fixé par la société de gestion en fonction de la valeur des actifs immobiliers détenus par la SCPI.

Les différents types de revenus des SCPI

Les revenus des SCPI proviennent de trois sources principales :

- Les loyers perçus : les revenus locatifs provenant des biens immobiliers détenus par la SCPI. Ils représentent la part la plus importante des revenus pour la plupart des SCPI, en particulier les SCPI de rendement.

- Les produits financiers encaissés : les revenus issus des participations dans des OPCI (Organismes de Placement Collectif en Immobilier) ou des placements de trésorerie, tels que les comptes à terme ou les obligations.

- Les plus-values réalisées : les gains réalisés lors de la cession d’immeubles ou de parts d’autres SCPI ou OPCI.

La taxation de ces revenus dépend du type de revenus, du statut de l’investisseur (personne physique ou morale) et du lieu de résidence de l’investisseur (France ou étranger).

Comment sont taxés les revenus issus des loyers d'une SCPI

Les revenus locatifs perçus par les investisseurs en SCPI sont considérés comme des revenus fonciers et sont soumis à l’impôt sur le revenu selon deux régimes possibles :

- Régime micro-foncier : Ce régime s’applique si les revenus fonciers annuels (hors SCPI) ne dépassent pas 15 000 €. Dans ce cas, l’investisseur bénéficie d’un abattement forfaitaire de 30% pour frais et charges. Cependant, il est important de noter que si vos revenus fonciers proviennent uniquement des SCPI ne sont pas éligibles au régime micro-foncier. Les 70% taxables sont alors imposés à hauteur de votre TMI + 17,2% de prélèvement sociaux.

Vous touchez 10k€ de revenus fonciers et votre TMI est de 30%.

Avec l’abattement forfaitaire vous êtes imposé sur 7k€ qui sont imposés à hauteur de 47,2% soit un impôt dû de 3,3k€ (33% des revenus des SCPI). Attention vos revenus fonciers sont utilisés pour calculer votre TMI. Il est donc important pour calculer son impôt de vérifier si vos nouveaux revenus fonciers vous font passer dans une autre tranche d’imposition. Si vos revenus imposables passent par exemple de 70k€ à 77k€ avec vos revenus fonciers 2,5k€ seront taxés à hauteur de 41% au lieu de 30% car vous êtes passé dans une nouvelle tranche d’impôt.

- Régime réel : Si les revenus fonciers dépassent 15 000 € ou si l’investisseur choisit ce régime, les frais et charges réels liés aux revenus fonciers sont déductibles des revenus imposables. Il est possible, si vous avez emprunté pour investir en SCPI, de déduire les intérêts de l’emprunt. Autrement vous êtes taxé à hauteur de votre TMI + 17,2% de prélèvement sociaux. L’impôt peut donc très rapidement grimper et rendre votre investissement inintéressant. Modéliser son impôt avant d’investir dans des SCPI est donc crucial.

Exemple :

Prenons un exemple pour illustrer le fonctionnement du régime réel : supposons que vous perceviez 20 000 € de revenus fonciers annuels provenant de SCPI et que vous ayez emprunté 150 000 € pour investir. Si les intérêts de l’emprunt s’élèvent à 4 500 € par an, vous pouvez déduire cette somme de vos revenus fonciers imposables, ramenant votre revenu imposable à 15 500 €.

Les revenus locatifs perçus par les investisseurs en SCPI sont considérés comme des revenus fonciers et sont soumis à l’impôt sur le revenu selon deux régimes possibles :

- Régime micro-foncier : Ce régime s’applique si les revenus fonciers annuels (hors SCPI) ne dépassent pas 15 000 €. Dans ce cas, l’investisseur bénéficie d’un abattement forfaitaire de 30% pour frais et charges. Cependant, il est important de noter que si vos revenus fonciers proviennent uniquement des SCPI ils ne sont pas éligibles au régime micro-foncier. Les 70% taxables sont alors imposés à hauteur de votre TMI + 17,2% de prélèvement sociaux.

Vous touchez 10k€ de revenus fonciers et votre TMI est de 30%.

Avec l’abattement forfaitaire vous êtes imposé sur 7k€ qui sont imposés à hauteur de 47,2% soit un impôt dû de 3,3k€ (33% des revenus des SCPI). Attention vos revenus fonciers sont utilisés pour calculer votre TMI. Il est donc important pour calculer son impôt de vérifier si vos nouveaux revenus fonciers vous font passer dans une autre tranche d’imposition. Si vos revenus imposables passent par exemple de 70k€ à 77k€ avec vos revenus fonciers 2,5k€ seront taxés à hauteur de 41% au lieu de 30% car vous êtes passé dans une nouvelle tranche d’impôt.

- Régime réel : Si les revenus fonciers dépassent 15 000 € ou si l’investisseur choisit ce régime, les frais et charges réels liés aux revenus fonciers sont déductibles des revenus imposables. Il est possible, si vous avez emprunté pour investir en SCPI, de déduire les intérêts de l’emprunt. Autrement vous êtes taxé à hauteur de votre TMI + 17,2% de prélèvement sociaux. L’impôt peut donc très rapidement grimper et rendre votre investissement inintéressant. Modéliser son impôt avant d’investir dans des SCPI est donc crucial.

Exemple :

Prenons un exemple pour illustrer le fonctionnement du régime réel : supposons que vous perceviez 20 000 € de revenus fonciers annuels provenant de SCPI et que vous ayez emprunté 150 000 € pour investir. Si les intérêts de l’emprunt s’élèvent à 4 500 € par an, vous pouvez déduire cette somme de vos revenus fonciers imposables, ramenant votre revenu imposable à 15 500 €.

Quelle fiscalité pour les SCPI qui investissent à l'étranger

La fiscalité des SCPI qui investissent à l’étranger dépend du pays dans lequel les biens immobiliers sont situés. Deux principaux mécanismes sont utilisés pour éviter la double imposition des revenus fonciers :

- Crédit d’impôt : Le pays où se trouve le bien immobilier prélève une taxe sur les revenus fonciers, et l’investisseur bénéficie d’un crédit d’impôt en France correspondant au montant de cette taxe ou un crédit d’impôt équivalent à l’impôt français (le plus souvent pour les revenus fonciers). Voici une liste des pays qui utilisent le crédit d’impôt : l’Allemagne, l’Autriche, la Bulgarie, la Croatie, l’Espagne, la Lettonie, l’Estonie, la Lituanie, l’Islande, Malte, l’Italie, la Norvège, le Royaume-Uni, la Slovénie et la Suède.

- Exonération : Les revenus fonciers perçus à l’étranger sont exonérés d’impôt en France, mais ils sont pris en compte pour le calcul du taux marginal d’imposition (TMI) applicable aux autres revenus imposables de l’investisseur.

Vous pouvez découvrir toutes les conventions signées avec tous les pays dans ce registre réalisé par l’état français.

Pas de prélèvements sociaux sur les revenus fonciers provenant de l’étranger ! Un grand plus pour investir.

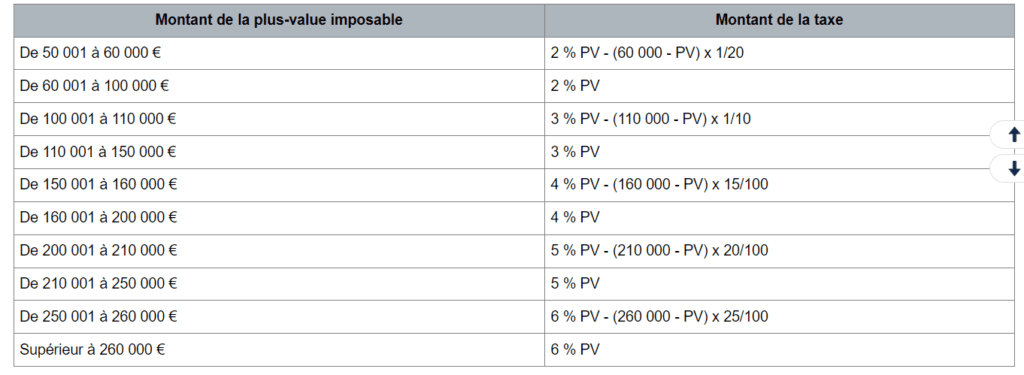

Quelle est la fiscalité sur les plus-values des SCPI

La fiscalité des plus-values dépend de la nature de la plus-value

Sur les parts de SCPI : Les plus-values réalisées lors de la cession de parts de SCPI sont soumises à l’impôt sur la plus value (19%) et les prélèvements sociaux (17,2%). Un abattement pour durée de détention s’applique, qui augmente avec la durée de détention des parts. Après 22 ans de détention, la plus-value est totalement exonérée d’impôt sur le revenu, mais reste soumise aux prélèvements sociaux jusqu’à 30 ans de détention.

Pour l’impôt sur la plus value :

- 6% d’abattement entre la 6ème et la 21ème année

- 4% d’abattement entre la 21ème et la 22ème année

- exonération au-delà

Pour les prélèvements sociaux :

- 1.65% d’abattement entre la 6ème et la 21ème année

- 1.6% d’abattement entre la 21ème et la 22ème année

- 9% d’abattement entre la 23ème et la 30ème année

Sur la revente d’un immeuble : lorsque la SCPI cède un actif immobilier qu’elle possède depuis une période inférieure à 22 ans (30 ans pour les cotisations sociales), il est possible qu’une plus-value imposable soit générée. Du fait de la nature fiscalement transparente de la SCPI, les titulaires de parts ont la responsabilité de s’acquitter de l’impôt sur cette plus-value. Une fois dépassée la période de 22 ans, l’exonération entre en vigueur.

S’agissant des investisseurs individuels possédant des parts dans leur portefeuille privé, l’impôt est directement retenu par le notaire et la société de gestion responsable de la SCPI. Les actionnaires n’ont donc pas de paiement supplémentaire à effectuer.

En revanche, pour les porteurs de parts assujettis aux régimes de bénéfices professionnels (BIC, BA ou BNC) ou à l’impôt sur les sociétés, la procédure est différente. Ils sont tenus d’intégrer dans leur déclaration de résultat la portion de la plus-value qui leur est allouée.

redistribuées aux investisseurs sous forme de revenus fonciers ou financiers, en fonction de la nature de la plus-value, et sont imposées selon les règles applicables à ces catégories de revenus.

Est-ce que l'investissement en SCPI est soumis à l'IFI

L’Impôt sur la Fortune Immobilière (IFI) remplace l’Impôt de Solidarité sur la Fortune (ISF) depuis 2018 et concerne les contribuables dont le patrimoine immobilier net taxable est supérieur à 1,3 million d’euros. Les parts de SCPI détenues par un investisseur sont en effet considérées comme un actif immobilier et sont donc soumises à l’IFI.

Toutefois, certaines exonérations et déductions sont possibles, notamment pour les SCPI qui investissent majoritairement dans des biens immobiliers professionnels ou pour les investisseurs qui ont financé leur investissement en SCPI par un emprunt.

En conclusion, la fiscalité des SCPI est un sujet complexe qui dépend de nombreux facteurs, tels que le type de SCPI, la nature des revenus et la situation personnelle de l’investisseur. Il est essentiel de bien comprendre ces règles fiscales avant d’investir dans des SCPI afin de prendre une décision éclairée et d’optimiser la rentabilité de son investissement. N’hésitez pas à consulter un conseiller en gestion de patrimoine ou un expert fiscal pour vous aider dans vos choix d’investissement.

Vous souhaitez investir dans les SCPI ? Lisez nos avis sur Corum Origin ou la SCPI NEO avant d’y investir et assurez-vous de faire le bon choix !

Articles récents

Notez cet article !

Note moyenne 0 / 5. Nombre de votes 0