CORUM Origin : notre avis sur cette référence des SCPI

CORUM Origin en bref : La SCPI CORUM Origin est un placement immobilier diversifié qui permet aux investisseurs de générer des revenus locatifs. En souscrivant directement sur leur site, sans intermédiaire, les investisseurs peuvent profiter de la fiscalité avantageuse de l’assurance-vie CORUM Life ou acquérir des parts en démembrement pour optimiser leur fiscalité. Le groupe CORUM offre ainsi un investissement flexible et accessible en quelques clics. Découvrez la suite de notre avis sur la SCPI CORUM Origin dans cet article !

Corum Origin, la recommandation d'Immocompare

- Frais de souscription : 11,96%

- Taux de distribution 2023 : 6,06% (brut)

- RAN (en mois de loyers) : 0 mois

- Date de création : 2012

- Investissement minimum : 1 135€

- Valeur de réalisation/prix de la part : 84%

- TOF : 97,37%

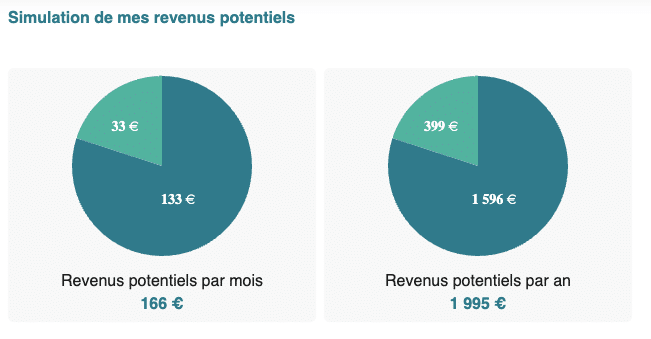

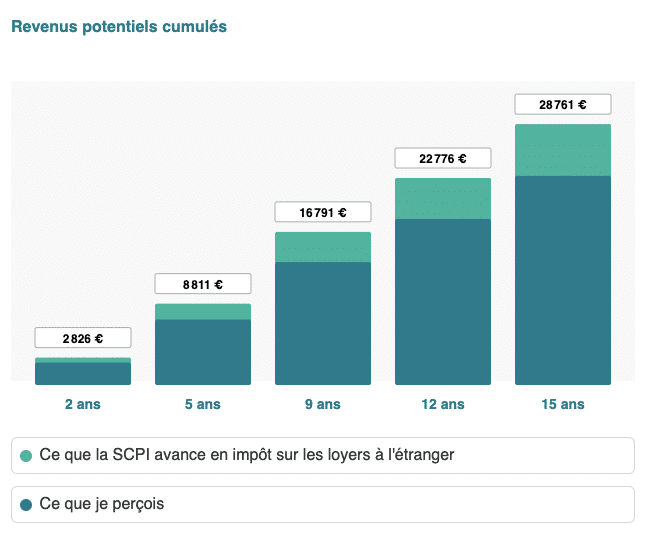

Simulez vos gains avec les SCPI de Corum

Les chiffres clés de CORUM Origin

6 mois

1 135€

investissement minimum

6,84%*

TRI** brut sur 10 ans

6,06%

rendement*** 2023

10 ans

horizon de placement

0€

de report à nouveau

97,37%

taux d’occupation financier

2,59 mds€

de capitalisation

Les frais de CORUM Origin

| Frais + commissions | Corum Origin |

|---|---|

| Frais de souscription | 11,964 % TTI**** du prix de part |

| Commission de gestion | 13,2 % TTC des loyers encaissés |

| Commission cession de part | 0€ |

| Commissions de cessions des immeubles | 5 % TTI du prix de vente net vendeur, si la plus-value est supérieure à 5 % (du prix de vente) |

| Commissions de suivi et de pilotage de la réalisation des travaux | 1 % HT du montant des travaux HT réalisés |

La société de gestion derrière CORUM Origin

La société CORUM a été fondée en 2011 et a d’abord commencé par monter des SCPI. Dès 2012, elle développe une société de gestion et lance CORUM Origin, la première SCPI à investir en Europe. Suite au succès de cette dernière, CORUM lancera deux autres SCPI CORUM XL en 2017, première SCPI à investir hors zone euro et CORUM Eurion en 2019 qui obtient le label ISR.

Nous donnons donc un avis favorable sur cette société de gestion qui a pu prouver sur 10 ans sa capacité à traverser des crises tout en conservant un rendement très intéressant.

La stratégie et la diversification de CORUM

1 - La stratégie globale

CORUM Origin et ses analystes ont basé leur stratégie sur les cycles immobiliers. Leur analyse se fait en deux niveaux :

- L’analyse en fonction des pays. Les cycles de l’immobilier sont différents en fonctions des pays. CORUM va investir dans les pays qui sont en bas de cycle puis revendre en haut de cycle pour ensuite racheter des biens dans des pays en bas de cycle.

- L’analyse en fonction des secteurs. CORUM va aussi analyser les cycles de différents secteurs de l’immobilier. Lorsqu’un secteur comme l’immobilier de bureau va être en bas de cycle dans un pays, CORUM va tenter d’y investir. Par exemple, avant le Covid, CORUM Origin avait investi dans une clinique car le médical était en bas de cycle. Suite au Covid, une forte pression acheteuse s’est faite sentir sur ce type de bien ce qui a permis à CORUM de revendre le bien 2 ans après, pour une plus-value de 50% et de distribuer un dividende supplémentaire à ses souscripteurs.

2 - La diversification géographique

La diversification géographique de CORUM varie régulièrement selon les différents cycles immobiliers des pays européens. A l’heure actuelle, la répartition du portefeuille est comme suit :

La diversification géographique est très bonne et permet de diminuer fortement le risque.

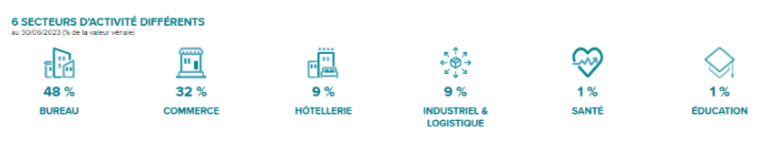

3- La diversification par type de bien

On peut constater que plus de 70% des biens détenus par CORUM Origin sont des bureaux ou des commerces. Le secteur de la santé étant, selon CORUM Origin, dans un haut de cycle, la société a décidé de diminuer fortement son exposition à ce type de bien en prenant ses plus values. La diversification reste tout de même très correcte et permet de diminuer le risque global.

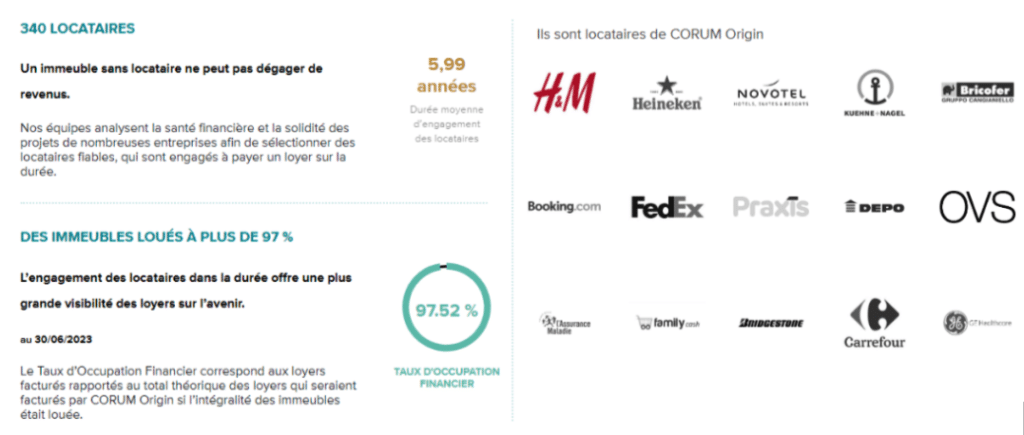

4 - La qualité des sous-jacents

Lorsqu’on regarde de plus près les biens acquis par la SCPI CORUM Origin, on peut constater la qualité de leur emplacement. En effet, la plupart des biens se trouvent dans des grandes métropoles européennes (Helsinki, Séville, Bruxelles, Madrid) avec une forte tension locative. La qualité du parc immobilier est démontré par deux critères : le taux d’occupation financier et la qualité des locataires.

Ici, le taux d’occupation financier est supérieur à 97% et les locataires sont de belles marques comme Carrefour, FedEx, Booking ou encore H&M. Le risque de vacance locative est encore plus limité par la durée d’engagement des locataires qui dépasse les 6 ans.

En conclusion : nous avons un avis très positif sur la qualité des biens du portefeuille de CORUM Origin et nous considérons que le ratio rendement/risque est très bon.

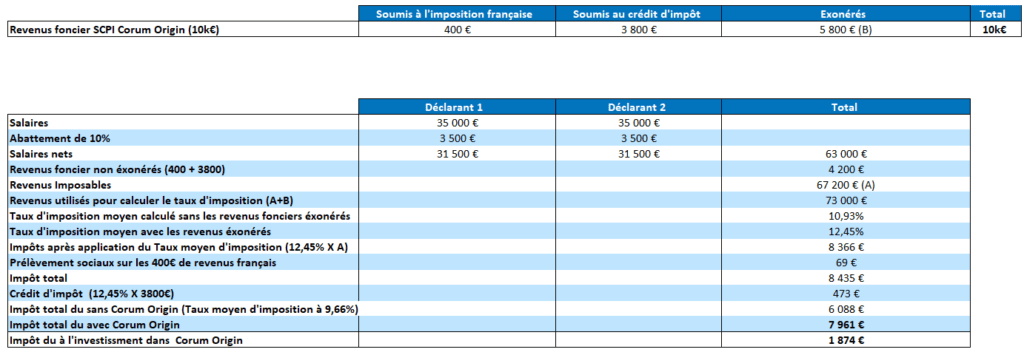

La fiscalité de CORUM Origin

Pour la SCPI CORUM Origin, vous allez avoir 3 types d’imposition :

- Pour les revenus issus des biens français (seulement 4% du portefeuille) : %TMI + prélèvement sociaux de 17,2%

- Pour les revenus issus des biens en Allemagne, Espagne, Italie, Lituanie, Slovénie, l’Estonie, la Lettonie (38% du portefeuille) : les revenus issus de ces différents pays ont déjà subi un impôt à la source. La France va également les imposer. Toutefois, pour éviter la double imposition, le fisc français vous octroie un crédit d’impôt égal à l’impôt français correspondant à ces revenus. Par exemple, si vous avez touché 1000€ et que votre taux moyen d’imposition est de 15% vous recevrez un crédit d’impôt de 150€. L’ensemble des revenus immobiliers de source étrangère ne sont pas soumis aux prélèvements sociaux de 17,2%.

- Pour tous les autres revenus (58% du portefeuille) : ces revenus sont utilisés pour calculer votre taux moyen d’imposition. En revanche, ils ne sont pas imposés.

L’imposition est donc de 18,74% (1 874/10 000). Cependant il faut aussi prendre en compte que CORUM Origin présente ses rendements brut de fiscalité étrangère qui représente en moyenne 20% des loyers perçus à l’étranger. Ainsi, dans cette situation la taxation globale sur le rendement est de 35% (1-1×0,8×0,82).

Au final ce qu’il faut retenir c’est que dans ce cas, le rendement net de fiscalité de CORUM Origin est de 4,47% en 2022.

Votre situation personnelle, régime fiscal et taux d’imposition déterminent l’impôt à payer sur vos revenus de SCPI.

Envie de gagner du temps sur le choix de votre SCPI ?

L'avis des investisseurs sur CORUM Origin

Les avis sur CORUM l’Epargne et sa SCPI CORUM Origin ou encore CORUM XL sont très bons. Le nombres d’avis est significatif et la société répond régulièrement aux commentaires ce qui montre un réel engagement de leur part. Les avis relèvent principalement le bon niveau de rendement des produits proposés par CORUM l’Epargne, la qualité du service clients et des conseillers et la qualité de la communication.

Quelques avis négatifs existent mais sont anciens (3-4 ans) et mettent en avant différents problèmes. Celui qui revient le plus est que le rendement affiché est brut. C’est en effet le cas pour cette SCPI et c’est pour cela que nous avons développé la partie fiscalité sur chaque SCPI pour que vous puissiez vous faire une idée des rendements réels de cette SCPI. Malgré la fiscalité, CORUM Origin affiche tout de même des rendements intéressants.

Notre avis sur CORUM Origin

Avantages

- Rendements parmi les plus élevés du marché

- +10 ans d’ancienneté

- Une société de gestion expérimentée

- Une forte diversification

- Réinvestissement automatique des dividendes

Inconvénients

- Les frais de souscription

- Le report à nouveau (RAN) nul

En bref :

CORUM Origin est une référence dans le domaine des SCPI. Elle a réussi à distribuer des rendements égaux ou supérieurs à 6% (pas net de fiscalité étrangère) depuis plus de 10 ans et un TRI de plus de 7% avec l’augmentation du prix de ses parts. Sa stratégie de diversification européenne lui permet aussi d’avoir une fiscalité avantageuse. En somme, nous recommandons cette SCPI qui saura apporter un rendement important à votre patrimoine pour un risque limité. Son importante capitalisation lui permet d’être positionné sur plus de 150 biens qui sont pour la plupart situés dans des grandes métropoles européenne (Bruxelles, Rome, Séville), ce qui offre un grande diversification et limite les risques.

Le seul point négatif de la SCPI est la politique sur le report à nouveau. En effet, contrairement à la plupart des SCPI, CORUM Origin ne conserve pas une partie des loyers dans son bilan. Cela est un souci pour maintenir un rendement correct en cas de crise. CORUM Origin a décidé de tout distribuer. Ainsi, en cas de difficultés, les baisses de loyers potentielles ne pourront pas être amorties et seront directement imputées aux rendements de la SCPI. Enfin, la commission de souscription de 12% implique de rester investi longtemps dans la SCPI (au moins 10 ans) pour que l’investissement devienne rentable. Vos fonds sont bloqués si vous ne voulez pas essuyer de perte.

Globalement notre avis sur la SCPI CORUM Origin est très bon grâce à son rendement important (attention il est brut de fiscalité étrangère) et à son important track record.

Envie de gagner du temps sur le choix de votre SCPI ?

Rapport annuel 2022 de la SCPI CORUM Origin

Pas de contre indication particulière dans ce rapport mais des éléments à garder en tête :

- Une très légère baisse de la valeur de reconstitution et de la valeur de réalisation : la baisse est très légère (moins d’1%) mais avec l’augmentation du prix de la part, il est important de surveiller cette métrique pour l’année prochaine.

- Des investissements en France : le dirigeant souhaite potentiellement investir en France pour profiter de la baisse des prix, attention donc à la fiscalité qui pourrait s’alourdir dans les prochaines années.

Comment investir dans la SCPI CORUM Origin

Pour optimiser la fiscalité de vos revenus, CORUM propose deux options :

S’inscrire via leur assurance-vie spécifique, CORUM Life. En acquérant des parts de SCPI par le biais d’une assurance-vie, la fiscalité avantageuse de cette dernière s’applique. De plus, CORUM Life ne facture ni frais d’entrée, ni frais de gestion, ce qui signifie que vous investissez dans l’assurance-vie sans coût supplémentaire. Ils sont les seuls à offrir cette opportunité !

Acquérir des parts en démembrement. En achetant des parts de SCPI en nue-propriété, vous ne percevez pas de loyers pendant une période déterminée (3, 5, 10, 15 ou 30 ans). Cependant, vous achetez à un prix réduit, avec une décote entre 14 et 44% du prix des parts. À terme, vous récupérez la pleine propriété des parts et donc 100% de leur valeur, réalisant ainsi une importante plus-value. Cela présente deux avantages : votre plus-value est exonérée d’impôt et la nue-propriété n’est pas assujettie à l’IFI !

En somme, grâce à la souscription directe, l’assurance-vie et le démembrement, CORUM met à votre disposition toutes les options en quelques clics. Si vous souhaitez être accompagné, n’hésitez pas à prendre rendez-vous avec un conseiller !

FAQ sur la SCPI CORUM Origin

Qu'est-ce que la SCPI CORUM Origin ?

About Author

Après un Master en Finance, Thibault travaille plus de 2 ans en financement bancaire puis en fusion acquisition avant de travailler dans l’investissement non-côté (Private Equity). Passionné d’investissement et d’immobilier depuis plusieurs années, il décide de partager ses analyses avec Immocompare. Il obtient aussi en 2023 la certification AMF, preuve de ses connaissances approfondies en gestion financière.

La SCPI CORUM Origin est une société de placement immobilier qui offre une opportunité d’investissement diversifié aux investisseurs souhaitant générer des revenus locatifs. Les investisseurs peuvent souscrire directement sur le site de Corum Origin et bénéficier de la fiscalité avantageuse de l’assurance-vie Corum Life ou acheter des parts en démembrement pour optimiser leur fiscalité.

Quels sont les avantages de la SCPI CORUM Origin ?

Les principaux avantages de la SCPI CORUM Origin sont des rendements parmi les plus élevés du marché, une ancienneté de plus de 10 ans, une gestion par une société expérimentée, une diversification robuste et la possibilité de réinvestissement automatique des dividendes.

Quels sont les inconvénients de la SCPI CORUM Origin ?

Les inconvénients de la SCPI CORUM Origin incluent les frais de souscription et une politique de report à nouveau (RAN) nulle. Cette politique signifie que contrairement à d’autres SCPI qui gardent une partie des loyers dans leur bilan pour maintenir un rendement correct en cas de crise, CORUM Origin distribue tout, ce qui peut affecter le rendement en cas de difficultés.

Comment la SCPI CORUM Origin a-t-elle performé au cours des dernières années ?

CORUM Origin a été en mesure de distribuer des rendements égaux ou supérieurs à 6% depuis plus de 10 ans et un taux de rendement interne (TRI) de plus de 7% avec l’augmentation du prix de ses parts.

Quelle est la stratégie de diversification de la SCPI CORUM Origin ?

La SCPI CORUM Origin suit une stratégie basée sur les cycles immobiliers, analysant les cycles en fonction des pays et des secteurs. De plus, elle assure une diversification géographique robuste avec des biens dans de grandes métropoles européennes et une diversification par type de bien, avec une majorité de bureaux et de commerces.

Quelle est la fiscalité de la SCPI CORUM Origin ?

La SCPI CORUM Origin a une fiscalité variable en fonction de la provenance de ses revenus. Les revenus issus des biens français sont soumis à l’impôt sur le revenu et aux prélèvements sociaux, tandis que ceux provenant de certains pays étrangers bénéficient d’un crédit d’impôt. Enfin, les autres revenus sont utilisés pour calculer le taux moyen d’imposition mais ne sont pas imposés.

Notes

* Nets de frais de souscription et de gestion

** Taux de rentabilité interne (TRI) : mesure la rentabilité de l’investissement sur une période donnée. Il tient compte de l’évolution de la valeur de la part, des dividendes distribués sur la période, ainsi que des frais de souscription et de gestion supportés par l’investisseur.

*** Rendement : taux de distribution, défini comme le dividende brut, avant prélèvements français et étrangers (payés par le fonds pour le compte de l’associé), versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées, 0,94 % pour CORUM Origin, 0,12 % pour CORUM XL en 2022) divisé par le prix de souscription au 1er janvier de l’année N de la part.

**** Toutes Taxes Incluses

Avertissements :

Les produits commercialisés par CORUM L’Épargne sont des investissements long terme qui n’offrent aucun garantie de rendement ou de performance et présentent un risque de perte en capital et de liquidité. Les revenus ne sont pas garantis et dépendent de l’évolution du marché immobilier et financier et du cours des devises. Les performances passées ne préjugent pas des performances futures.

Nous vous recommandons de consulter les documents disponibles sur le site de CORUM afin de compléter les informations de cet avis.

Mentions légales de CORUM :

CORUM L’Épargne, SAS au capital social de 1 000 000,00€, RCS Paris n° 851 245 183, siège social situé 1 rue Euler 75008 Paris, inscrite auprès de l’ORIAS sous le numéro 20002932 (www.orias.fr) en ses qualités de conseiller en investissements financiers, membre de la CNCEF, chambre agréée par l’AMF, de mandataire en opérations de banque et services de paiement, de mandataire d’intermédiaire d’assurance et d’agent général d’assurance sous le contrôle de l’ACPR, 4, place de Budapest CS 92459 75436 Paris Cedex 9.

Les SCPI CORUM Origin, visa SCPI n°12-17 de l’AMF du 24 juillet 2012 ; CORUM XL, visa SCPI n°19-10 de l’AMF du 28 mai 2019 ; EURION, visa SCPI n°20-04 de l’AMF du 21 janvier 2020 sont gérées par CORUM Asset Management, société de gestion de portefeuille, SAS au capital social de 600 000 €, RCS PARIS n° 531 636 546. Siège social 1 rue Euler 75008 Paris. Agrément AMF GP-11000012 du 14 avril 2011.

CORUM Life est un contrat en unités de compte et en fond euros géré par la compagnie d’assurance CORUM Life, SA à directoire et conseil de surveillance au capital social de 20 000 000 € régie par le Code des assurances, RCS Paris n° 852 264 332. Siège social 1 rue Euler 75008 Paris. Société soumise au contrôle de l’ACPR, 4 place de Budapest 75436 Paris Cedex 9.

Notez cet article !

Note moyenne 0 / 5. Nombre de votes 0